11 | 搭建投资体系—牛熊均有机会

通常,人们看到投资中的具体操作,只是投资体系的外在表现,是浮在水面上的冰山一角。水面之下绝大部分不为人所见的,才是冰山本体,它是基本的投资原理、底层的投资逻辑、对行业的认知、技术面的交易系统、合理的仓位配置、必要的交易心理学等各个方面。

一、投资的底层逻辑

财富是认知的变现。

当我们做任何交易的时候,都要要明白我们交易的资产,本质是什么。比如我们讨论数字资产时,就要明白数字资产是什么?它的特征是什么?它解决了什么问题?区块链是什么?为什么受到追捧?我们交易现货时应该注意什么,交易合约时又该怎么办?

以比特币为例,比特币的白皮书指出,比特币是一种点对点的电子现金系统,解决当前金融系统的中心化问题。区块链是一种工具,可以实现去中心化后的信任问题,而且能解决点对点交易时的双花问题。我们也知道,中心化金融机构,宽松是大趋势、是主旋律;紧缩是逆势、是阶段性调整,全球在完全的信用货币体系下,货币增发只会越来越频繁。而稀缺性资产的价值会越来越高,不具备稀缺性的资产,会被批量生产而逐渐贬值。

从对比特币的基本描述可以看出,总量固定,天然具备稀缺性。只要现实世界,中心化金融机构持续滥发货币,通胀持续飙升,比特币的稀缺性会会越来越显著,价值储备功能会被越来越多的人认可。从长周期看,价格会持续上涨。

因此现货交易时,分配较大比例的资金,买入并长期持有,做比特币的Holder,争取持有更多比特币,是最底层的投资逻辑。其他的入场时机选择、交易策略,都是围绕如何持有更多的比特币来展开,Holder是本质,Trader是辅助手段。

对于一些可以无限增发的ERC20代币,不是稀缺性资产,没有技术护城河,没有生态效应。在大牛市的时候,可能借助资金炒作、名人效应、市场FOMO等出现极高的市值,但是在行业退潮时,估值也会大幅回撤,甚至以后也没有重回巅峰的机会。这种资产,只适合在牛市的时候,分配部分资产,追逐泡沫并在泡沫破裂之前下车。只适合交易,而不能长期持有。

而杠杆类交易,要考虑容错空间的问题。即使你看涨,但是进场位置不不对,也很容易被止损出局。而且要明白,趋势明朗的时候,才是交易合约的好时机,特别是牛市,才是赚大钱的好时机,因为价格可以上涨无数100%,而熊市的极限,无非是归零跌100%。

投资者要了解自己交易的资产有什么特性,有没有技术护城河,未来的前景如何,使用的交易产品有哪些注意事项。这非常重要!这个层面,是整个投资体系的底层逻辑,是搭建投资体系的基石。

二、杜绝主观交易,使用交易系统

第9节课《合约是把双刃剑中》,我们提到,投资者要杜绝主观交易,要使用交易系统。主观交易时,投资者根据自身经验、市场情绪、短期观察而做出很草率的结论,以此作为进出场依据。进出场规则不固定,无法有效统计盈亏根源,即你不知道盈利的根源是你的认知和交易水平,还是仅仅是行业环境或者运气;同时也不会找到亏损的根源是什么,无法规避下一次同样情况下的亏损,无法真正提高交易技巧。

保持交易的一致性非常重要,而交易系统有确定性的进出场信号,无论盈亏时,我们都是根据信号来进场或出场,当盈利效果不佳,我们可以调整进出场条件,让系统贴近大部分行情的规律,以小的亏损博取大的盈利,然后坚定执行即可。投资的目的是盈利,不是猜谜语来验证自己的分析多厉害,也不是找刺激博一夜暴富或一夜返贫,不能忘了根本。

关于为什么要使用交易系统,有一个非常著名的实验:

实验中,红灯亮的概率为70%,蓝灯亮的概率为30%,但亮灯的顺序却是随机的。100次实验,一定是红灯70次、蓝灯30次。实验人员要猜测:下一次亮的是红灯还是蓝灯?

在多轮游戏后,实验人员会发现,红灯的概率远大于蓝灯,认为发现了游戏的规律,因此大多数时候都会选择红灯,偶尔才会选择蓝灯,特别是在连续出现几次红灯之后,实验人员会毫不犹豫的去选择蓝灯。理论上,只要一直无脑选红灯,其准确率就能达到70%,但是,无数次实验后,综合准确率却只有58% !

这个58%是怎么来的呢?

70次猜红灯,但是红灯的概率只有70%,所以猜对红灯概率70*70%=49次,同理猜对蓝灯次数是30*30%=9次,共猜对58次,正确率58%。这个数据比无脑猜红灯的正确率,低了足足12%。

这和投资中的现象非常相似,比如在一段上涨行情中,虽然上涨的概率非常大,但是在上涨一段时间后,投资者还是会选择获利了结多单甚至反手做空,认为行情要进入调整,投资者更愿意相信自己的主观判断,认为能埋在更低位置,在合适的高位套现,频繁进出场,而不愿意坚持一个成熟的投资策略。

这是一个小故事,却反映了投资的一些底层逻辑:最好跟随大趋势,持有长期升值资产,尽量忽略短期波动,如果没有精力,可以考虑放弃放弃择时。

这种策略延伸到极致,就是成为坚定的比特币Holder。绝大部分投资者都认为,比特币在未来会创出新高,但是只有少部分人能够坚持持有。大部分人却相信自己的判断,频繁进出场,反而亏掉了很多本金。

对于普通投资者来说,频繁交易不可取,但是成为坚定的holder也同样很难,比如曾经的日本首富孙正义,2017年12月份牛市末尾2万美金的阶段性历史高位,买入价值数亿美元的比特币,但是在2018年选择清仓,亏损达1.3亿美元。当然他如果坚持到2021年11月,会有3倍收益,但是坚持到现在,同样只是勉强保住本金。

建立一个能穿越牛熊的交易系统,是非常重要的。

三、建立交易系统,明确交易条件

投资者往往认为,建立交易系统是一个非常艰巨的任务,这是个误区。我们只需要把交易的每一步拆分,并给出明确的条件就能搭建一个简单的交易系统。投资者进行一场完整的交易一般需要考虑以下几个方面:1、选择交易品种;2、判断趋势方向;3、什么时候进场;4、使用多少资金;5、出现突发状况怎么办;6、什么时候出场。

设定好这6步的操作条件,一个交易系统雏形就完成了。

1)交易品种

对于刚接触市场的投资者来说,最好还是选择市值排名靠前的币种,比如排名前50的币种,这个候选池已经很大了。这是市场经过长期选择,形成的共识剩下来的,要尊重市场的选择。而且数字资产是新兴行业,即使前50的币种,其波动性也非常大,小币种的不可控因素更多,波动性更强,盈利更难把握,新人没有必要去冒这个风险。

2)方向判断

选择了一个投资标的,比如以太坊,如何判断其方向。这是很多技术分析理论重点研究的课题,比如道氏理论对上涨趋势的定义:相继上升的价格高点与低点都相对应地高于前一个高点和低点,那么市场就处于上涨趋势当中。

投资者要制定非常明确的方向判断标准,比如使用一些趋势指标来判定,参考《技术指标一览表》,价格持续在均线之上运行,均线不断抬升,是上涨行情。价格回到均线下方,默认上涨行情终结。在上涨行情坚定做多,在下跌行情坚定做空,放弃主观判断,尊重客观规律。

这一步,要注意交易周期和指标参数的选择,根据自己交易的周期选择不同的参数,比如交易日线、和交易小时图、或者5分钟图的投资者,同样的指标,选择的参数可能大不相同。在一个周期中,判定方向要有一个绝对标准,给进场提供坚定信号。

3)进场条件

进场条件要非常明确。

顺势交易者,在趋势明朗时,顺势操作;震荡行交易者,在震荡走势中,区间内进行高抛低吸。无论哪种交易方式,在进场条件的设定上,都要非常明确。比如顺势交易者,当判定行情是上涨趋势后,可以用收盘价的突破空间,突破时的成交量比值、或者突破上一个波段高点等条件,来给出明确的进场信号,无论这个信号的结果如何,第一阶段,一定要先明确进场条件。这对未来回测系统盈利能力,调整指标参数至关重要。

4)仓位管理

在第十节课中,《资产配置和风险管理是制胜关键》在宏观层面介绍了资产配置的一些原理。本节是微观的仓位管理,都要考虑。仓位管理是交易系统的重中之重,合理的仓位管理,是能否最终盈利的关键一步。一个好的交易系统,会因为资金管理做得不到位而导致亏损。一个很普通的交易系统,会因为合理的资金管理实现盈利。

任何一个交易系统,都会遇到亏损的时候,这时仓位管理的重要性就凸显出来了。比如杠杆类的交易产品。同样是10倍杠杆,有人使用20%仓位,行情反向波动10%,资金亏损20%;而满仓交易,就会爆仓。

投资者使用仓位比例要和自己的承受能力匹配,重仓交易是大忌。不要高估自己的承受能力,一些段子表示亏完算了,其实真正自己交易时,资金回撤50%就会极度恐慌,更不用说爆仓了。宁可轻仓少赚,不可重仓大亏,因为资金一旦出现大幅回撤,回本就已经非常难了,更遑论盈利。

5)突发状况

黑天鹅的破坏性非常大,比如今年的LUNA暴跌事件,无数投资者和机构踩雷,引发了行业连锁反应,甚至美联储都有发表言论,要对稳定币市场进行监管。

突发状况一旦出现,可能给账户造成不可逆的损失。在操作系统中,一定要有应对措施。一般最简单的措施,就是带止损,做好防范措施,出现极端状况时,能保命。

6)出场条件

投资圈有一句名言:会买的是徒弟,会卖的是师父。

很多投资者往往花费大量时间研究如何进场,但是决定盈亏的,却是出场。进场之后,一旦发现盈利的条件被破坏,就要果断出场。自己所能亏损的金额,是少数我们能掌控的因素。

在数字资产行业,经常遇到错过亿万财富的投资者,很多人早在2013年,甚至更早之前,就接触了比特币,但是并没有坚定持有,而与财富自由失之交臂。这一波牛市中,很多用户也是狗狗币DOGE的早期持有者,但是在这一波暴涨中,过早离场的大有人在。相反的例子,分布式赛道的起亚XCH,上线就是巅峰,有人果断止损,很多人却坚守,结果矿机和币值几乎全部归零。如何出场,是一个非常考验投资者功底的课题。

一般常用的出场条件有:固定盈亏比、进场条件被破坏、关键阻力支撑位、出现明确反转信号等。行情灵活多变,但是在进场前最好有明确的出场计划。

明确了交易系统各个环节的条件,并严格执行,做到交易的一致性,才能明白自己适合什么样的行情,能赚什么样的钱,自己在哪个环节出了问题,需要补哪些方面的知识,迅速提升自己的能力,而不是在原地打转,亏亏赚赚,浪费了金钱和时间,也浪费了机会。

四、历史回测,优化系统

制定好一个交易系统之后,并不是一劳永逸,需要对交易系统进行历史回测,观察在历史走势中的表现,对参数进行优化,提升盈利等。优化交易系统,要重点关注几个方面。

1)降低交易频率

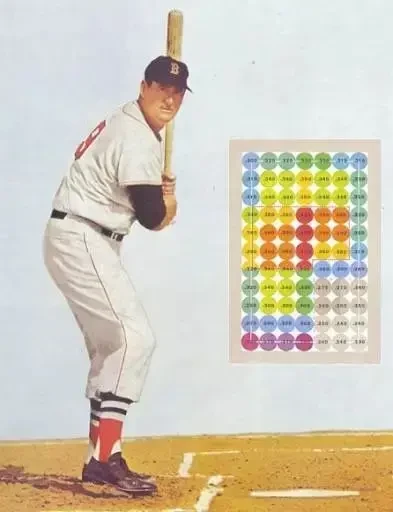

你不需要每次都挥棒,你只需要等待那个“好打的球”——巴菲特

在1997年的《致全体股东公开信》中,巴菲特说:我们将践行Ted Williams级别的自律。只有当棒球飞到最佳的那个格子里,他才会挥棒击球。这时,他的击中率高达40%; 而如果球飞到他(能力范围内)的最差格子,也就是击球区下方角落,他的击中率就会迅速降低到23%。换句话说,等待好的时机,就能进棒球名人堂;不加区分,看球就打,只会成为一个普通运动员。

我们也要明白,任何人都有适合自己的行情(能力圈),明白自己的优势在哪里,在自己能力范围之外的时候,空仓等待,比频繁交易,要更有利。

2)优化交易品种数量

投资界有句名言,就是不要把鸡蛋放在一个篮子里。强调了风险分散管理的重要性,在数字资产行业,也不宜把所有资产,放在单一币种上,更不能全部资金去做杠杆类产品,资金曲线波动会非常剧烈,心理压力会非常大。

但是也能持有太多种类的币种,比如只有1万美元,但是买了十几个比种,即使其中一个是十倍币,其他币种表现不佳,资金的收益曲线也会非常平缓。对于资产较少的投资者,建议重点研究20–30个,集中投资其中3–6个币种,已经足够了,资金过于分散,也不可取。

3)优化执行的难度

一些投资者,使用了太多的技术指标,而且没有一个绝对参考依据,进出场条件设置的过于复杂。不是进出场条件不明确,就是过滤掉大部分的进出场机会。

还有一些投资者,交易系统过于简单,甚至参杂了主观判断的因素,进出场细节标准不明确,无法做到明确数据化,交易系统徒有虚名。一套交易系统一般使用3-5种技术指标就足够了,过多指标只会增加交易执行的难度。当然也不宜过少。

4)优化正确率和连错率

投资者一般喜欢追求正确率,经常小盈利就跑,碰到小幅亏损,部分时候会扛单,往往造成小赚大亏的情况,这是一个误区。不能只追求表面的正确率,深层次的盈亏比更关键。正确率70%,盈亏比1:1,正确率40%,盈亏比3:1,只用固定比例的本金交易,长期综合收益率,第一个只有40%,第二个却是60%,因此,只追求正确率也不合适,要考虑盈亏比。

但是追求太高的盈亏比,很容易陷入连错过多的情况,比如一直想抓10倍币,但是10倍的机会很少。抓到翻倍的币种,不知道保护盈利,最终保本甚至亏损出场,连续亏损次数太多,本金回撤的幅度太大,心理压力会几何级上升,也是不可取的。

系统的优化和系统的搭建一样,是一个长期工作,不可急于求成。

五、不断学习

币圈一天,人间一年。

数字资产行业是新兴产业,只有十几年的历史,但是发展速度惊人,迅速成长为万亿美元市值,数亿人参与的全球化市场,赛道如雨后春笋,盈利范式也日新月异,让传统行业不能望其项背。这就要求投资者要迅速接受新知识,有超强的学习能力,有快速识别赛道真伪、资产优劣的能力。

比如在这一波牛市中,就涌现出了DeFi、NFT、GameFi、meme币、分布式存储等赛道,每个赛道又涌现出数十甚至上百个项目和代币。面对如此繁杂的局面,如何快速收集资料,理清赛道的模式,找出其中有潜力的项目,是非常考验投资者的综合能力的。这才是投资最难的地方。投资的大部分功夫,也应该花在学习和研究上,而不是交易上。重交易而轻学习,是舍本逐末。

正如本文开篇所述:投资中的具体操作,只是投资体系的外在表现,是浮在水面上的冰山一角,水面之下绝大部分不为人所见的,才是冰山本体。永远保持学习的态度,数字资产行业,尤其如此。

以乔布斯的一句格言结尾:Stay hungry,Stay foolish !

© 2025 OKX。本文可以全文复制或分发,也可以使用本文 100 字或更少的摘录,前提是此类使用是非商业性的。整篇文章的任何复制或分发亦必须突出说明:“本文版权所有 © 2025 OKX,经许可使用。”允许的摘录必须引用文章名称并包含出处,例如“文章名称,[作者姓名 (如适用)],© 2025 OKX”。不允许对本文进行衍生作品或其他用途。