Cum funcționează fondurile de lichidități V3 pe OKX DeFi?

Cum funcționează market making?

Market making în DeFi implică furnizarea de lichidități către burse descentralizate (DEX), cum ar fi adăugarea de active precum ETH sau SOL pentru fonduri. În schimb, câștigați o parte din comisioanele de tranzacționare, contribuind direct la eficiența ecosistemului cripto. Asigurând suficiente active pentru tranzacționare, market makerii ajută la stabilizarea fluctuațiilor de preț. În plus, pierderea nepermanentă este un concept cheie de luat în considerare. Când furnizorii de lichidități adaugă active la un fond, primesc tokenuri LP care reprezintă cota lor. La ieșire, tranzacționează aceste tokenuri pentru o parte din valoarea fondului. De exemplu, dacă un LP adaugă ETH în valoare de 5.000 $ și USDC în valoare de 5.000 $, iar valoarea fondului crește la 11.000 $ datorită modificărilor prețului activelor, LP își poate da la schimb tokenurile pentru 11.000 $, obținând un profit de 1.000 $. Cu toate acestea, având în vedere investiția sa inițială, acesta ar fi putut câștiga 1.500 $ în plus fără să adauge lichidități, evidențiind conceptul de pierdere nepermanentă. În acest caz, valoarea fondului a crescut cu 1.000 $ datorită creșterii prețului ETH. Cu toate acestea, în acest moment, când prețurile ETH cresc, veți avea mai puține tokenuri ETH și mai multe tokenuri USDC.

Prin urmare, prin deținerea de ETH în valoare de 5.000 $, utilizatorii ar putea să câștige mai mult din creșterea prețului ETH.

Ce este OKX DeFi?

DeFi vă permite să vă gestionați toate investițiile DeFi direct din OKX Wallet și servește drept portal puternic către 22 de lanțuri și 3.000 de investiții cu 100 de protocoale precum Aave, Curve, Compound și Yearn și Arbitrum. Cu DeFi, obțineți randament pentru active prin mizarea de tokenuri sau furnizarea de lichidități către protocoalele DeFi. Interfața noastră DeFi include funcții care facilitează mai ușor ca niciodată câștigarea din DeFi, cum ar fi mizare cu un singur clic și scoruri CertiK, care vă ajută să evaluați ce protocoale se potrivesc cel mai bine cu propria toleranță la risc. Va identifica automat oportunitățile de a câștiga randament pe baza activelor pe care le dețineți în OKX Wallet. Recent, am adăugat și fonduri V3 la DeFi, ceea ce vă ajută să îmbunătățiți eficiența capitalului la market making.

Ce sunt fondurile de lichidități V3?

Fondurile de lichidități V3 vă permit să specificați intervale de prețuri pentru care doriți expunere când furnizați lichiditate, ceea ce duce la o mai bună eficiență a capitalului. Criptomonedele stabile precum USDT și USDC sunt legate de dolarul american, cu scopul de a păstra o valoare stabilă de aproximativ 1 $. Din cauza acestei stabilității, furnizarea de lichidități pentru aceste active într-un interval de prețuri extins nu oferă profituri substanțiale. Prin contrast, îngustarea intervalului de preț pentru furnizarea de lichidități, cum ar fi 0,995 la 1,005, poate duce la randamente mai mari. Acest interval mai îngust asigură utilizarea mai eficientă a lichidității, deoarece corespunde îndeaproape cu valoarea stabilă a acestor active. Prin urmare, vă puteți maximiza câștigurile dacă vă concentrați pe un anumit interval de prețuri în care este mai probabil să aibă loc activitatea de tranzacționare, optimizându-vă strategia de furnizare de lichidități pentru o profitabilitate sporită.

Punerea în aplicare a intervalelor de prețuri personalizate în furnizarea de lichidități oferă mai multe beneficii în afară de gestionarea fluctuațiilor de preț. Pe lângă asigurarea unui control mai mare asupra expunerii la preț, platformele personalizate joacă și acestea un rol esențial pentru atenuarea impactului scăderilor bruște de lichiditate. Odată cu introducerea fondurilor V3, furnizorii de lichidități pot folosi swapurile automate de active atunci când prețul se apropie de limitele superioare sau mai mici ale intervalului specificat. Această funcție automatizată asigură echilibrarea lichidității și capacitatea de răspuns la dinamica pieței, optimizând eficiența strategiilor de furnizare de lichidități. Prin ajustarea dinamică a alocărilor de active din intervalul de preț definit, furnizorii se pot adapta mai bine la condițiile de piață în schimbare și pot minimiza riscul de pierdere nepermanentă. În general, integrarea intervalelor de prețuri personalizate în mecanismele de furnizare de lichidități îmbunătățește stabilitatea și reziliența grupului de lichidități, contribuind la un ecosistem de finanțe descentralizate (DeFi) mai robuste și mai eficient.

Atunci când adaugă lichidități la un fond Uniswap v3, furnizorii de lichidități specifică intervalul de preț la care doresc să adauge lichidități. În schimb, nu mai primesc un token LP ERC-20, ci un NFT care conține mult mai multe informații specifice poziției unice a LP. Un LP poate în continuare să iasă din fond în orice moment; totuși, recompensele funcționează ușor diferit. Există niveluri ale comisioanelor pentru fonduri, care variază între 0,05% și 1%, și determină recompensele plătite către LP-uri pentru adăugarea de lichidități. Cu toate acestea, dacă prețul se mișcă în afara intervalului indicat de LP, nu vor mai câștiga recompense. Acest lucru înseamnă că modelul v3 necesită mai mult dintr-o abordare gestionată activ de LP-uri care au de-a face cu tokenuri volatile.

Acest lucru se face pentru a menține lichiditatea fondului și pentru a ajuta la gestionarea pierderilor nepermanente. Iată câteva exemple:

Dacă furnizați lichidități către un fond ETH/USDC cu o valoare între 1.000 și 2.000 USDC pe ETH, ETH va fi schimbat în USDC când ETH se apropie de 2.000.

Are loc opusul dacă prețul ETH se apropie de 1.000 $. În acest caz, USDC-ul va fi schimbat treptat în ETH.

Ce sunt intervalele de preț sugerate?

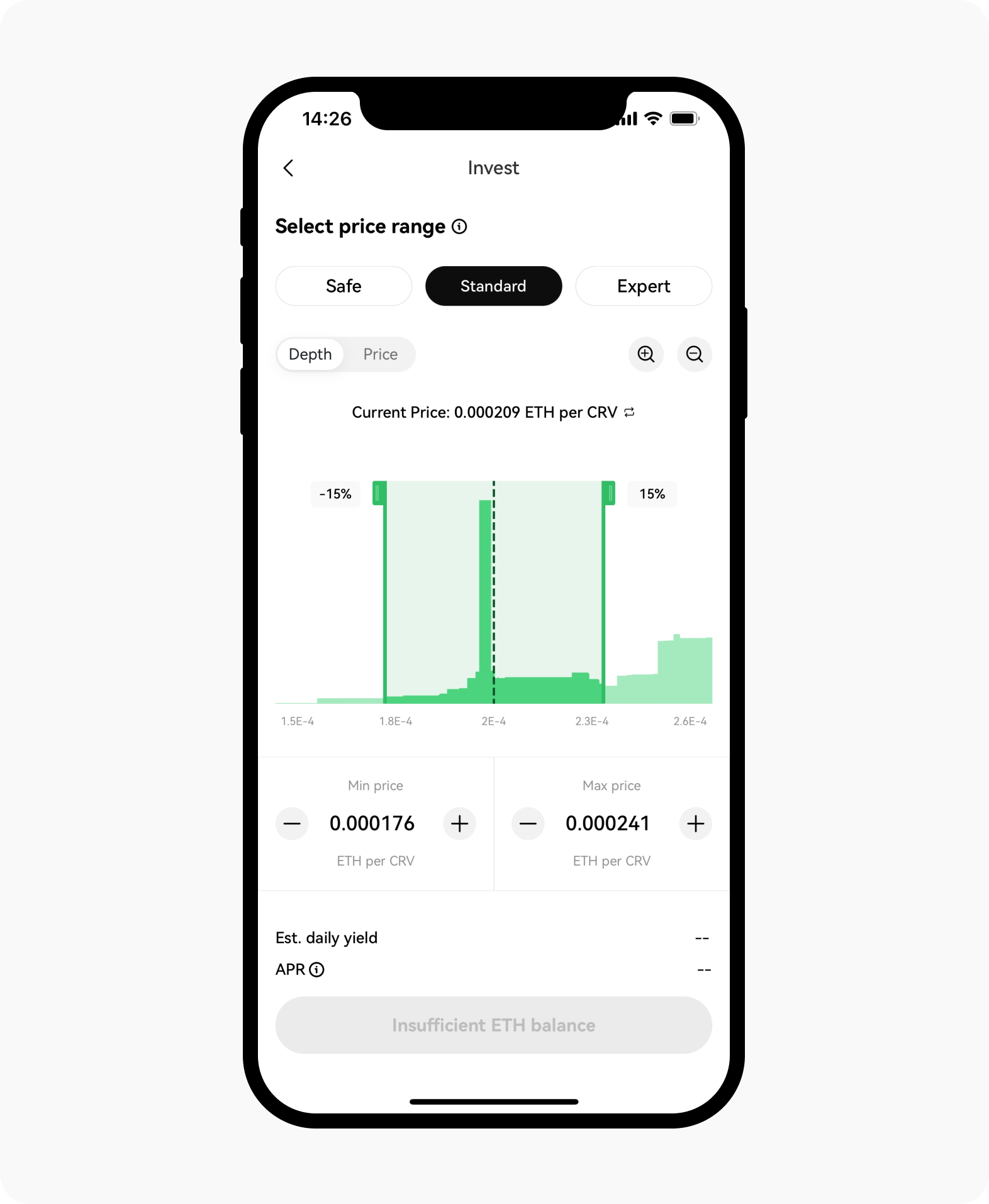

Pe platforma noastră, fondurile V3 sugerează dinamic intervale de prețuri pe baza riscului și volatilității tokenurilor. Aceste intervale de prețuri sunt actualizate în timp real în funcție de condițiile pieței, iar utilizatorii pot alege între intervalele de preț Sigur, Standardși Expert. În plus, utilizatorii au opțiunea de a oferi lichidități către fondurile V3, iar în schimb vor primi un NFT care reprezintă lichiditatea furnizată de aceștia. Acest NFT poate fi mizat în fonduri LP pentru a câștiga comisioane suplimentare.

Un exemplu de intervale de preț pentru fondurile de lichidități pe OKX

Începeți

În aplicație

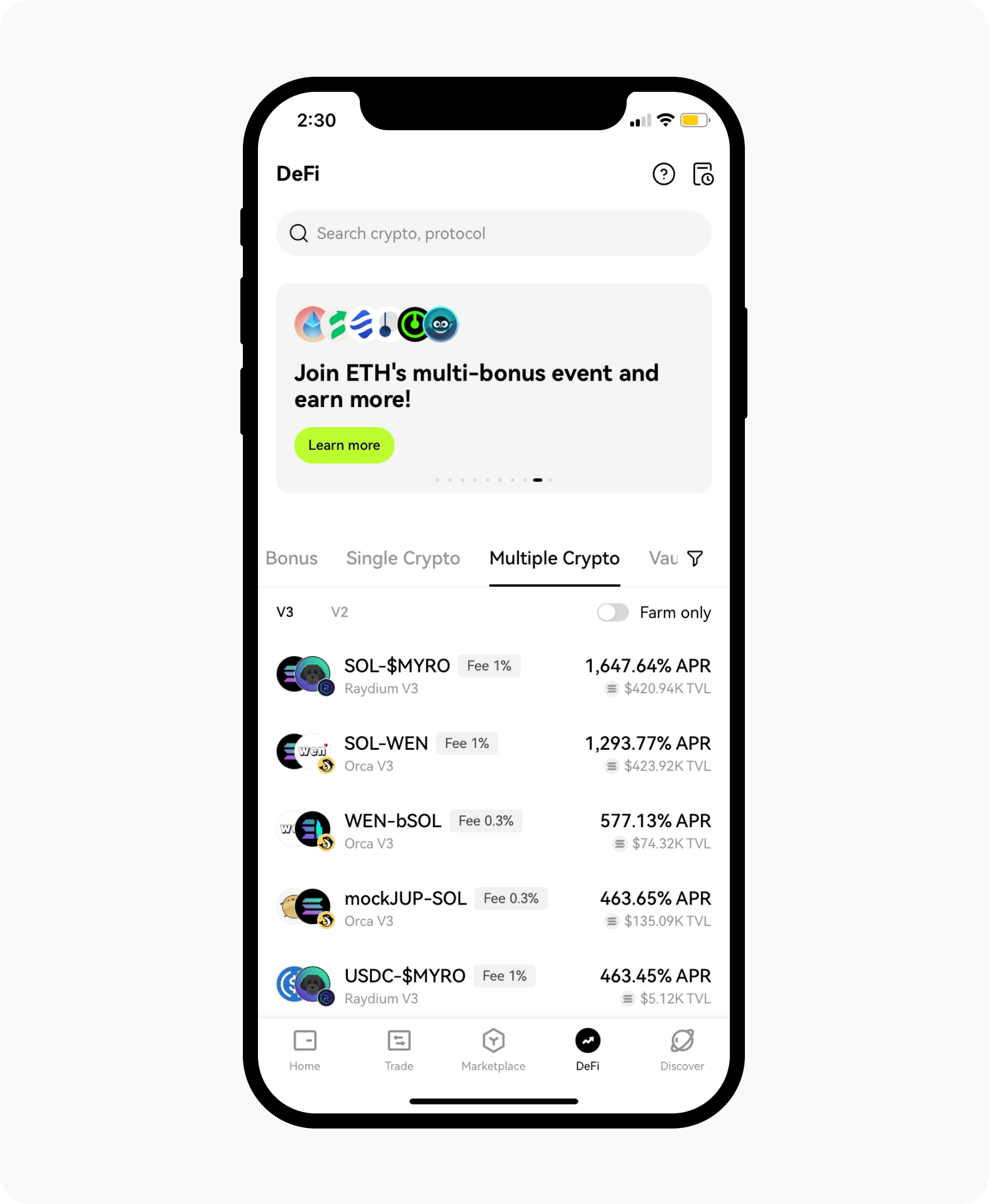

Descărcați aplicația OKX, comutați la portofel și accesați fila DeFi

Selectați Criptomonede multiple > V3 pe pagina principală pentru a accesa fondurile de lichidități V3

Accesați cu ușurință fondurile de lichidități V3 din aplicație

Pe pagina de internet

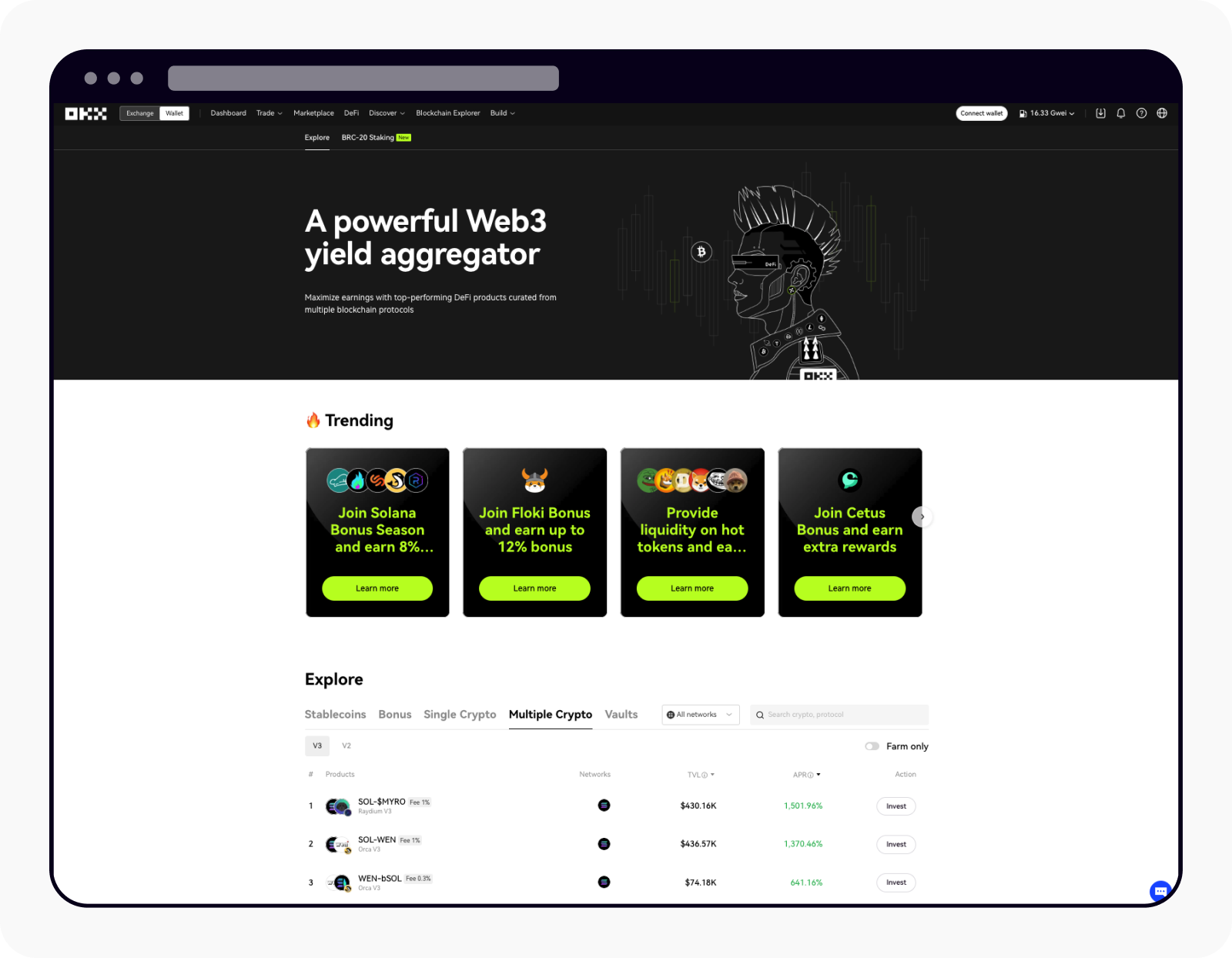

Creați un portofel OKX pe această pagină aici sau puteți face o recomandare aici

Accesați pagina DeFi aici

Selectați Explorați > Criptomonede multiple > V3 pentru a accesa fondurile de lichidități V3

Accesați fără efort fondurile de lichidități V3 pe pagina DeFi