Wyjaśnienie instrumentów pochodnych Bitcoin: kontrakty terminowe, zamiany wieczyste i opcje

Instrumenty pochodne to podlegające obrotowi papiery wartościowe lub kontrakty, które czerpią swoją wartość z aktywów zasadniczych. W przypadku kryptowalutowych instrumentów pochodnych aktywem zasadniczym w większości przypadków jest Bitcoin (BTC) lub inne popularne kryptowaluty.

Instrumenty pochodne są złożonymi instrumentami finansowymi wysokiego ryzyka, które są przydatne do zarządzania ryzykiem poprzez hedging.

Tradycyjne instrumenty pochodne

Podczas gdy tradycyjne rynki wykorzystują różne formy instrumentów pochodnych od tysięcy lat, ich nowoczesne odmiany można prześledzić wstecz do lat 70-tych i 80-tych, kiedy to Chicago Mercantile Exchange i Chicago Board of Trade wprowadziły kontrakty terminowe.

Najpopularniejsze rodzaje instrumentów pochodnych obejmują kontrakty terminowe, forwards i opcje, które są oparte na różnych aktywach, w tym akcjach, walutach, obligacjach i surowcach. Biorąc pod uwagę ogromną liczbę dostępnych obecnie instrumentów pochodnych, wielkość rynku jest trudna do ustalenia, a szacunki wahają się od bilionów do ponad kwadryliona dolarów.

Kontrakty terminowe na BTC

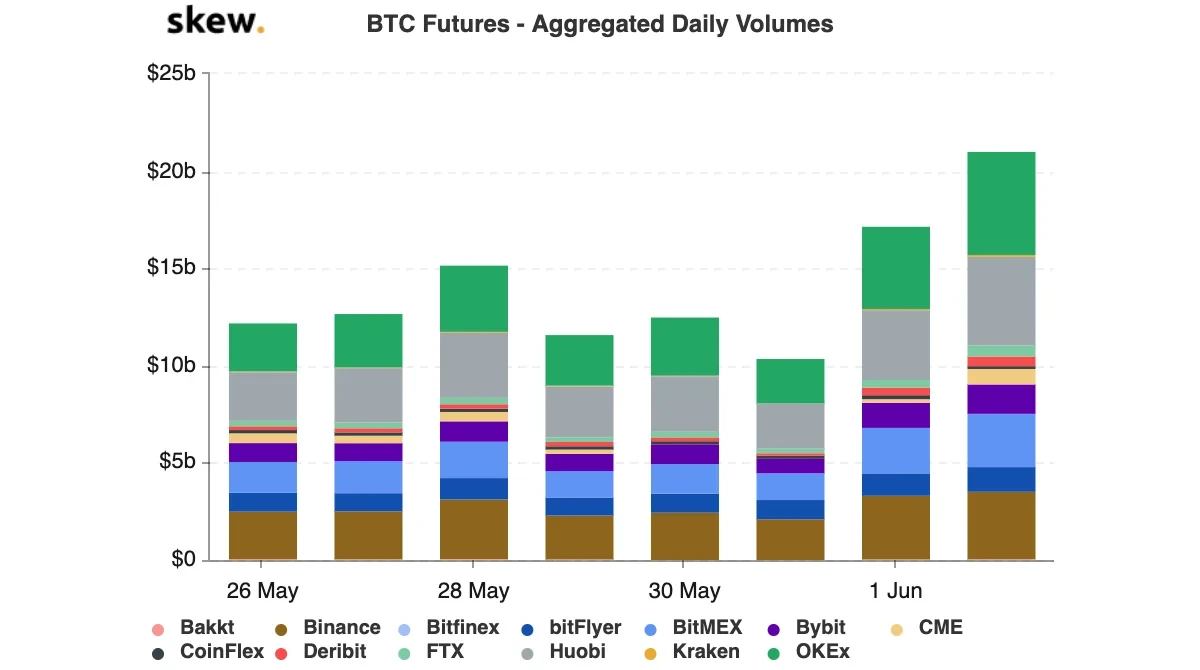

Wśród kryptowalutowych instrumentów pochodnych, kontrakty terminowe na BTC jako pierwsze weszły do mainstreamu i pozostają najczęściej handlowanymi instrumentami pod względem wolumenu. Kontrakty terminowe na BTC były dostępne na mniejszych platformach już w 2012 r., ale dopiero w 2014 r. rosnący popyt skłonił największe giełdy, a mianowicie CME Group Inc i Cboe Global Markets Inc, do pójścia w ich ślady.

Obecnie kontrakty terminowe na Bitcoina należą do najpopularniejszych instrumentów handlowych w tej przestrzeni, a najlepsze giełdy, takie jak OKX, codziennie odnotowują miliardy dolarów wolumenu.

Czym jest kontrakt terminowy na BTC?

Kontrakt terminowy to umowa między dwiema stronami – zazwyczaj dwoma użytkownikami na giełdzie – na kupno i sprzedaż aktywów zasadniczych (w tym przypadku BTC) po uzgodnionej cenie (cena forward), w określonym terminie w przyszłości.

Choć szczegółowe informacje mogą różnić się w zależności od giełdy, podstawowe założenie kontraktów terminowych pozostaje takie samo – dwie strony zgadzają się zablokować cenę aktywów zasadniczych dla transakcji w przyszłości.

Dla wygody, większość giełd nie wymaga od posiadaczy kontraktów terminowych otrzymania rzeczywistych aktywów zasadniczych (takich jak baryłki ropy naftowej lub sztabki złota) po wygaśnięciu kontraktu i zamiast tego obsługuje rozliczenia gotówkowe.

Jednak fizycznie rozliczane kontrakty terminowe na Bitcoina, takie jak te oferowane przez Bakkt Intercontinental Exchange, zyskują na popularności, ponieważ rzeczywiste BTC mogą być przenoszone ze względną łatwością w porównaniu do większości surowców.

Jak działa kontrakt terminowy na BTC?

Przyjrzyjmy się handlowi kontraktami terminowymi na BTC na OKX. Po pierwsze, tygodniowy rynek kontraktów terminowych oznacza po prostu, że posiadacz kontraktu obstawia cenę Bitcoina w ciągu jednego tygodnia – OKX oferuje również dwutygodniowe, kwartalne i dwukwartalne przedziały czasowe dla kontraktów terminowych.

Jeśli więc Bitcoin jest dziś notowany na poziomie 10 000 USD, a Adam uważa, że cena będzie wyższa w przyszłym tygodniu, może otworzyć pozycję długą z co najmniej jednym kontraktem (każdy kontrakt reprezentuje 100 USD w BTC) na tygodniowym rynku kontraktów terminowych OKX.

Kiedy ktoś kupuje Bitcoina i trzyma go, (zajmuje pozycję długą) i liczy na wzrost ceny, ale nie osiągnie zysku, jeśli cena spadnie. Shortowanie, czyli sprzedaż aktywa dzisiaj w oczekiwaniu, że jego cena spadnie jutro, to sposób, w jaki traderzy czerpią zyski ze spadków cen.

W tym przykładzie założymy, że Adam otwiera 100 długich pozycji (100 x 100 USD = 10 000 USD), które łącznie reprezentują jego zobowiązanie do zakupu 1 BTC w dniu rozliczenia w przyszłym tygodniu (8 rano UTC w każdy piątek na OKX) za tę cenę – 10 000 USD.

Po drugiej stronie mamy Robbiego, który wierzy, że cena Bitcoina będzie niższa niż 10 000 USD w przyszłym tygodniu i chce zająć pozycję krótką. Robbie zobowiązuje się sprzedać 100 kontraktów, czyli 1 BTC, w dniu rozliczenia w przyszłym tygodniu za uzgodnioną cenę 10 000 USD.

Adam i Robbie zostają dopasowani przez giełdę i stają się dwiema stronami zawierającymi kontrakt terminowy: Adam zobowiązuje się do zakupu 1 BTC po cenie 10 000 USD, a Robbie zobowiązuje się do sprzedaży 1 BTC po cenie 10 000 USD w momencie wygaśnięcia kontraktu.

Cena Bitcoina tydzień później, w dniu rozliczenia, określi, czy ci dwaj traderzy odnotują zyski, czy straty.

Mija tydzień i Bitcoin jest notowany na poziomie 15 000 USD. Oznacza to, że Adam, który zgodził się na zakup 1 BTC za 10 000 USD, zyskał na swoim kontrakcie 5 000 USD. Adam, zgodnie z umową, musiał zapłacić tylko 10 000 USD za 1 BTC, który może natychmiast sprzedać za jego obecną wartość rynkową wynoszącą 15 000 USD.

Z drugiej strony Robbie traci 5 000 USD, ponieważ musi sprzedać swój 1 BTC za uzgodnioną cenę 10 000 USD, mimo że jest on teraz wart 15 000 USD.

W zależności od wykorzystanego aktywa zasadiczego przez Adama i Robbiego, OKX rozlicza kontrakt w stablecoinie Tether (USDT) lub BTC, zapisując na koncie Adama lub Robbiego zrealizowany zysk lub stratę.

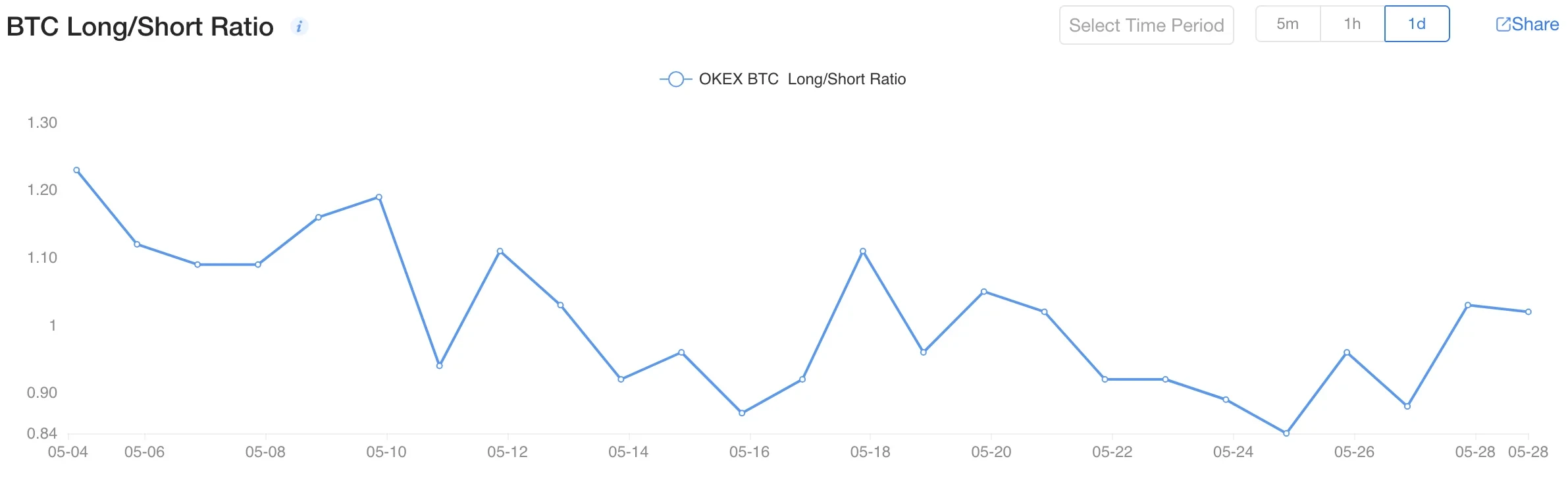

Ponieważ kontrakty terminowe odzwierciedlają oczekiwania uczestników rynku, wskaźniki takie jak long/short dla BTC mogą zapewnić szybki wgląd w ogólne nastroje. Wskaźnik long/short dla BTC porównuje całkowitą liczbę użytkowników z pozycjami długimi z tymi posiadającymi pozycje krótkie, zarówno w kontraktach terminowych, jak i zamianach wieczystych.

Gdy wskaźnik wynosi jeden, oznacza to, że równa liczba osób utrzymuje pozycje długie i krótkie (sentyment rynkowy jest neutralny). Wskaźnik wyższy niż jeden (więcej pozycji długich niż krótkich) wskazuje na trend wzrostowy poodczas gdy wskaźnik poniżej jednego (więcej pozycji krótkich niż długich) wskazuje na spadkowe oczekiwania rynkowe.

Dlaczego ludzie kupują i sprzedają BTC za pośrednictwem kontraktów terminowych?

Dlaczego ktoś miałby zawierać kontrakty terminowe w celu kupna lub sprzedaży Bitcoina zamiast handlować BTC bezpośrednio na rynku spot? Zasadniczo istnieją dwie odpowiedzi: zarządzanie ryzykiem i spekulacja.

Zarządzanie ryzykiem

Kontrakty terminowe są od dawna wykorzystywane przez rolników pragnących zmniejszyć ryzyko i zarządzać przepływami pieniężnymi poprzez zapewnienie, że mogą uzyskać zobowiązania za swoje produkty z wyprzedzeniem, po wcześniej ustalonej cenie. Ponieważ przygotowanie produktów rolnych może wymagać czasu, sensownym rozwiązaniem dla rolników jest uniknięcie wahań cen rynkowych i niepewności w przyszłości.

Zmienność i wahania cen Bitcoina również wymagają aktywnego zarządzania ryzykiem, szczególnie w przypadku tych, którzy polegają na aktywach cyfrowych w celu uzyskania regularnych dochodów.

Przychody górników zależą od ceny Bitcoina i ich miesięcznych kosztów. O ile ten pierwszy czynnik może codziennie ulegać znacznym wahaniom, o tyle drugi pozostaje w dużej mierze stały, co utrudnia prognozowanie zysków z całkowitą pewnością.

Co więcej, rosnąca konkurencja w przestrzeni górniczej rodzi nowe, niezwiązane z ceną wyzwania, takie jak zbędny sprzęt ze względu na rosnące trudności. Jedynym sposobem dla górników na kontynuowanie działalności w takim środowisku przy minimalnym ryzyku jest zabezpieczenie się za pomocą instrumentów pochodnych, takich jak kontrakty terminowe.

Spekulacja

Zarządzanie ryzykiem lub zabezpieczanie różni się jednak od spekulacji, która jest również jednym z głównych czynników napędzających kontrakty terminowe na BTC. Ponieważ traderzy i spekulanci dążą do czerpania korzyści ze zmienności cen w dowolnym kierunku (w górę lub w dół), potrzebują możliwości obstawiania w każdą stronę – długą lub krótką.

Kontrakty terminowe dają pesymistom możliwość wpływania na nastroje rynkowe, co zostało szczegółowo omówione przez Bank Rezerwy Federalnej w San Francisco w badaniu zatytułowanym How Futures Trading Changed Bitcoin Prices (Jak handel kontraktami terminowymi zmienił ceny Bitcoina).

Wreszcie, kontrakty termnowe na Bitcoina cieszą się popularnością, ponieważ pozwalają na korzystanie z dźwigni finansowej, za pomocą której traderzy mogą otwierać pozycje większe niż ich depozyty, o ile utrzymują akceptowalny wskaźnik depozytu zabezpieczającego – określony przez giełdę. Korzystanie z dźwigni finansowej nie zmienia żadnych warunków związanych z instrumentem pochodnym i służy jedynie do zwiększenia zysku oraz ryzyka.

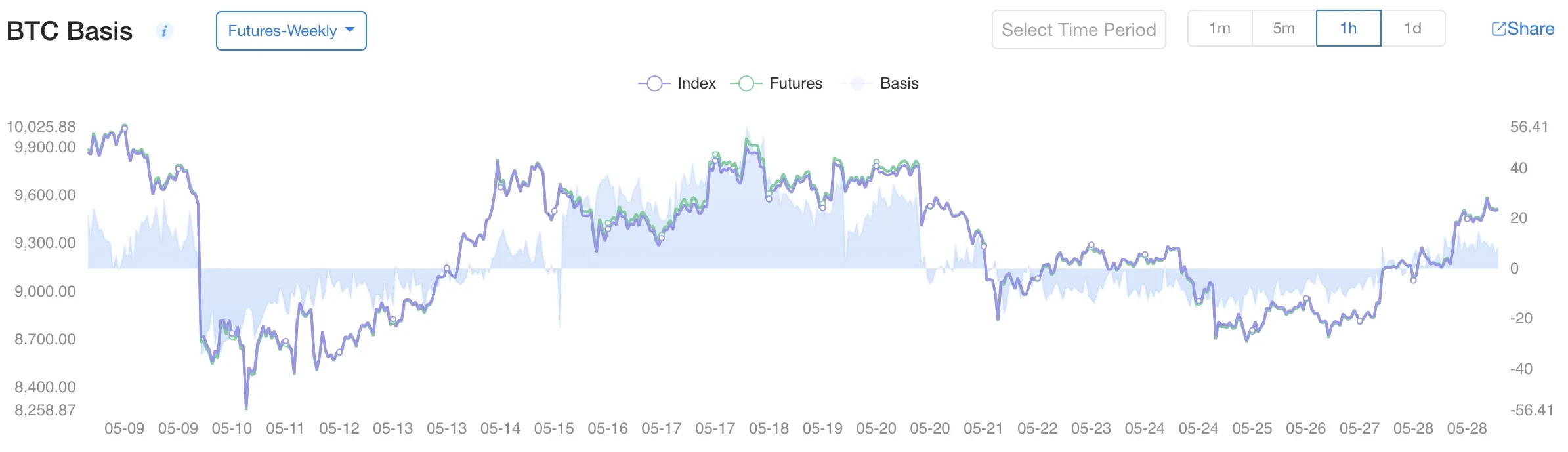

Gdy na rynku dominuje trend wzrosotwy, kontrakty termniowe zyskują na wartości i mogą być sprzedawane z zyskiem w stosunku do ceny spot i odwrotnie. Różnica ta, zwana podstawą, jest kolejnym dobrym wskaźnikiem do oceny nastrojów rynkowych.

Gdy podstawa jest dodatnia (bycza), oznacza to, że cena kontraktu terminowego jest wyższa niż rzeczywista cena spot. Gdy podstawa jest ujemna (niedźwiedzia), oznacza to, że cena kontraktu jest niższa niż cena spot.

Wieczyste kontrakty terminowe lub zamiany na Bitcoina

Oprócz standardowych kontraktów terminowych omówionych powyżej, rynki Bitcoin obsługują również zamiany wieczyste, które, zgodnie ze swoją nazwą, są kontraktami terminowymi bez daty wygaśnięcia.

Ponieważ nie ma daty rozliczenia, żadna ze stron nie musi kupować ani sprzedawać. Zamiast tego obie strony mogą utrzymywać otwarte pozycje tak długo, jak na ich koncie znajduje się wystarczająca ilość BTC (depozyt zabezpieczający), aby je pokryć.

Jednak w przeciwieństwie do standardowych kontraktów terminowych, w których cena kontraktu i instrumentu bazowego ostatecznie zbiegają się w momencie wygaśnięcia kontraktu, kontrakty terminowe nie mają takiej daty odniesienia w przyszłości. Wieczyste kontrakty terminowe lub zamiany wykorzystują inny mechanizm w celu wymuszenia konwergencji cen w regularnych odstępach czasu, zwany stopą finansowania.

Celem stopy finansowania jest utrzymanie ceny kontraktu w zgodzie z ceną spot aktywów zasadniczych, zniechęcając do większych odchyleń.

Należy zauważyć, że stawka finansowania jest opłatą wymienianą między dwiema stronami kontraktu (stroną zajmującą pozycję długą i krótką) – a nie opłatą pobieraną przez giełdę.

Jeśli na przykład wartość kontraktu terminowego stale rośnie, dlaczego osoby shortujące (po stronie sprzedającej) miałyby nadal utrzymywać kontrakt otwarty w nieskończoność? Stopa finansowania pomaga zrównoważyć taką sytuację. Sama stawka jest zmienna i ustalana przez rynek.

Jak działają zamiany wieczyste BTC?

Przykładowo, jeśli cena wieczystego kontraktu zamiany wynosi 9000 USD, ale cena BTC na rynku spot wynosi 9005 USD, stopa finansowania będzie ujemna (aby uwzględnić różnicę w cenie). Ujemna stopa finansowania oznacza, że posiadacze pozycji krótkich muszą zapłacić posiadaczom pozycji długich.

Z drugiej strony, jeśli cena kontraktu jest wyższa niż cena na rynku spot, stopa finansowania będzie dodatnia – posiadacze kontraktów długich muszą zapłacić posiadaczom kontraktów krótkich.

W obu tych przypadkach stopa finansowania sprzyja otwieraniu nowych pozycji, co może zbliżyć cenę kontraktu do ceny spot.

Płatności stawki finansowania są dokonywane co 8 godzin na większości giełd, w tym OKX, o ile posiadacze kontraktów utrzymują otwarte pozycje. Zyski i straty, z drugiej strony, są realizowane w momencie codziennego rozliczenia i są automatycznie zapisywane na kontach posiadaczy.

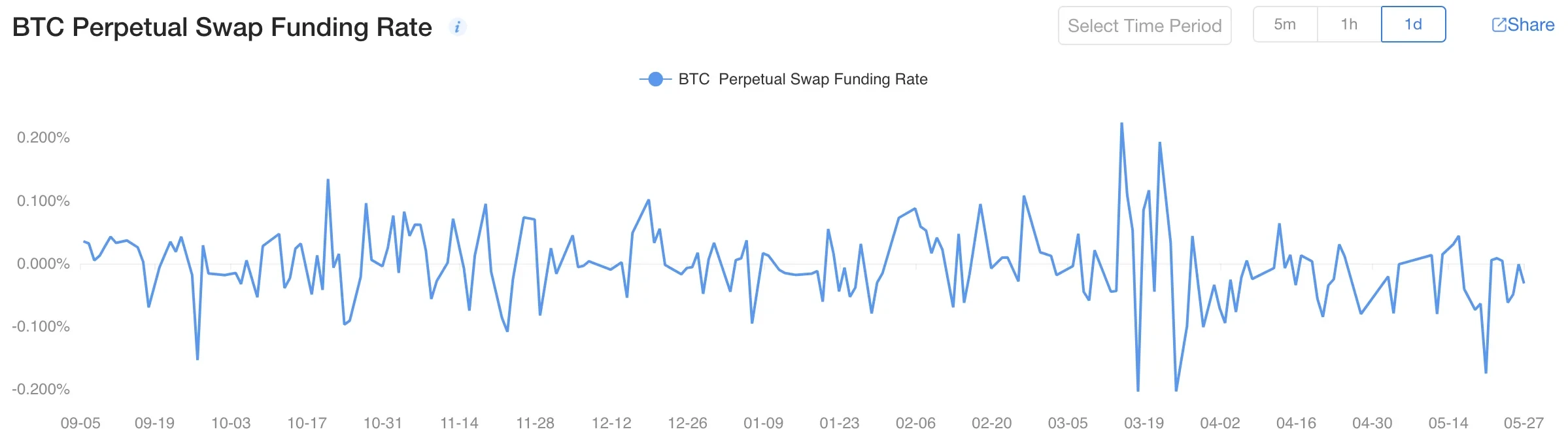

Dane dotyczące stopy finansowania, jak pokazano poniżej, mogą być wykorzystane do szybkiej oceny trendów rynkowych i wyników w dowolnym czasie. Jak już wspomnieliśmy, dodatnia stopa finansowania mówi nam, że rynek jest generalnie nastawiony na wzrost – cena kontraktu zamiany jest wyższa niż ceny spot. Ujemna stopa finansowania wskazuje na niedźwiedzie nastroje, ponieważ oznacza, że cena zamiany jest niższa niż cena spot.

Opcje Bitcoin

Podobnie jak kontrakty terminowe na Bitcoina, opcje są również produktami pochodnymi, które śledzą cenę BTC w określonym czasie. Jednak w przeciwieństwie do standardowych kontraktów terminowych – w których dwie strony uzgadniają datę i cenę zakupu lub sprzedaży aktywów zasadniczych – dzięki opcjom dosłownie kupujesz „opcję” lub prawo do zakupu lub sprzedaży aktywów po ustalonej cenie w przyszłości.

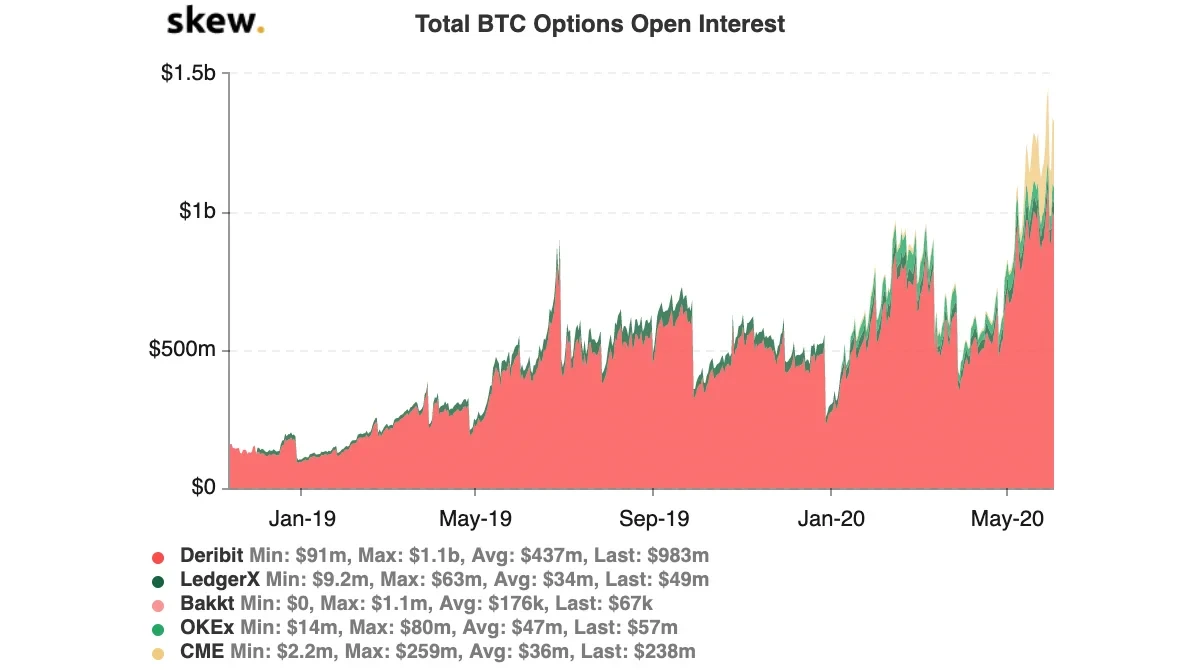

Mimo że opcje kryptowalutowe są nowsze niż kontrakty terminowe, w tym miesiącu opcje na Bitcoina osiągnęły rekordowy poziom ponad 1 mld USD pod względem otwartego zainteresowania (z ang. Open Interest, OI). OI oznacza całkowitą wartość (zazwyczaj w USD) pozostających w obrocie kontraktów opcji, które nie zostały jeszcze rozliczone. Rosnące otwarte zainteresowanie ogólnie wskazuje na napływ świeżego kapitału na rynek.

Kupno i sprzedaż

Istnieją dwa rodzaje kontraktów opcji: opcje kupna i opcje sprzedaży. Opcje kupna dają posiadaczowi prawo do zakupu instrumentu zasadniczego w określonym terminie (z datą wygaśnięcia), a opcje sprzedaży dają posiadaczowi prawo do jego sprzedaży. Każda opcja, w zależności od powiązanych warunków, ma cenę rynkową, zwaną premią.

Kontrakty opcyjne są również dwojakiego rodzaju: amerykańskie i europejskie. Opcja amerykańska może być wykonana – co oznacza, że posiadacz kupuje lub sprzedaje – w dowolnym momencie przed datą wygaśnięcia, podczas gdy opcja europejska może być zrealizowana tylko w dniu wygaśnięcia. OKX obsługuje opcje europejskie.

Posiadanie opcji oznacza, że jeśli jej posiadacz zdecyduje się nie skorzystać z prawa do kupna lub sprzedaży w dniu wygaśnięcia, kontrakt po prostu wygasa. Posiadacz nie musi się z niego wywiązać, ale traci premię – cenę, którą zapłacił za kontrakt.

Opcje są również rozliczane w gotówce dla wygody, ale wiązą się z zupełnie innym ryzykiem w porównaniu do kontraktów terminowych. W przypadku kontraktów terminowych ryzyko i zysk każdej ze stron są nieograniczone (cena Bitcoina może wzrosnąć do dowolnego poziomu przed rozliczeniem). Jednak w przypadku opcji, kupujący mają nieograniczony potencjał zysku przy ograniczonej stracie, podczas gdy sprzedający opcje mają nieograniczony potencjał straty i bardzo ograniczony zysk (jak wyjaśniono poniżej).

Jak działa kontrakt opcyjny na Bitcoina?

Jeśli Bitcoin jest dziś notowany na poziomie 10 000 USD, a tym razem Robbie uważa, że cena będzie wyższa w określonym dniu w przyszłości (powiedzmy miesiąc później), może wybrać opcję kupna. Opcja kupna Robbiego ma cenę wykonania (cenę, po której można kupić BTC w przyszłości) wynoszącą 10 000 USD lub niższą.

Jeśli miesiąc później Bitcoin będzie notowany na poziomie 15 000 USD, Robbie może wykonać swoją opcję kupna i kupić Bitcoina za 10 000 USD, osiągając natychmiastowy zysk. Z drugiej strony, jeśli miesiąc później Bitcoin będzie notowany na poziomie 9000 USD, Robbie może po prostu pozwolić swojej opcji wygasnąć.

W żadnym z tych przypadków nie uwzględniliśmy jednak premii. Premia to kwota, jaką Robbie zapłaci za nabycie opcji kupna – cena rynkowa opcji. Jeśli premia wynosi 1500 USD, Robbie zapłaci dziś 1500 USD, aby mieć prawo do zakupu Bitcoina po cenie 10 000 USD miesiąc później.

Oznacza to, że dla Robbiego rzeczywista cena progu rentowności wynosi 10 000 USD + 1500 USD = 11 500 USD – więc Bitcoin musi być warty więcej niż 11 500 USD, aby mógł osiągnąć zysk. Jeśli Robbie zdecyduje się na wygaśnięcie opcji, straci jedynie premię w wysokości 1500 USD.

Zatem o ile potencjał zysku Robbiego jest nieograniczony (a raczej ograniczony jedynie ceną Bitcoina), o tyle jego strata jest ograniczona do wysokości zapłaconej premii. W żadnym wypadku Robbie nie może stracić więcej niż premia w tym kontrakcie.

Z kolei Adam uważa, że cena Bitcoina spadnie w ciągu najbliższego miesiąca. Może on nabyć opcję sprzedaży z ceną wykonania wynoszącą 10 000 USD. Oznacza to, że będzie miał możliwość sprzedaży Bitcoina po cenie 10 000 USD za miesiąc, niezależnie od ceny na rynku spot.

Po miesiącu, jeśli Bitcoin będzie notowany poniżej 10 000 USD, załóżmy na poziomie 8 000 USD, Adam może osiągnąć zysk, realizując swoją opcję – sprzedając BTC za 2000 USD powyżej ceny rynkowej. Jeśli cena BTC jest wyższa niż 10 000 USD, Adam może po prostu pozwolić swojej opcji wygasnąć.

Adam również będzie musiał zapłacić premię za zakup tej opcji i, podobnie jak Robbie, premia jest również maksymalną kwotą, jaką ryzykuje w tym kontrakcie.

Z drugiej strony mamy sprzedawców opcji lub wystawców kontraktów, którzy są kontrahentami Robbiego i Adama i zgodzili się sprzedać im odpowiednio opcje kupna i sprzedaży. Sprzedawcy ci zasadniczo obiecują sprzedawać i kupować BTC na żądanie w zamian za premie zapłacone przez Robbiego i Adama.

Pod względem ryzyka zysk sprzedawcy opcji jest ograniczony wysokością naliczonej premii, ale jego straty są potencjalnie nieograniczone, ponieważ będzie musiał kupić lub sprzedać BTC, jeśli opcja zostanie wykonana, bez względu na to, jak duża jest różnica między ceną na rynku spot a ceną wykonania. Można to dokładniej wyjaśnić za pomocą poniższego podglądu rynku opcji OKX Bitcoin.

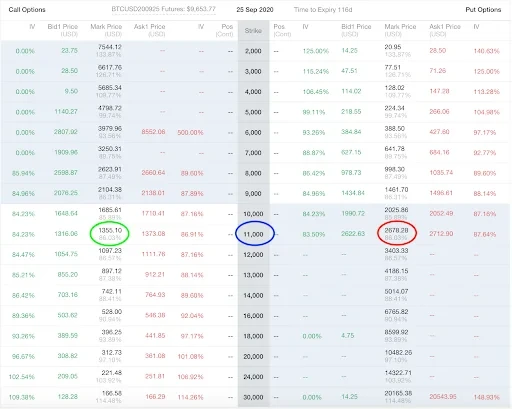

Opcje kupna i sprzedaży z datą wygaśnięcia 25 września 2020 r. zostały przedstawione na powyższym wykresie. Niebieskie kółko oznacza kontrakty opcyjne z ceną wykonania na poziomie 11 000 USD, co oznacza, że posiadacz opcji kupna dla tego kontraktu będzie mógł kupić Bitcoina za 11 000 USD w dniu 25 września, podczas gdy posiadacz opcji sprzedaży będzie mógł go sprzedać za tę samą kwotę. Zielone i czerwone kółka oznaczają cenę mark, która jest uśrednionym wskaźnikiem wyceny rynkowej, podczas gdy wartości „Bid1” i „Ask1” odzwierciedlają aktualne oferty rynkowe.

Gdyby Robbie miał kupić tę opcję kupna dzisiaj, zapłaciłby najlepszą cenę sprzedaży – która wynosi 1373,08 USD na powyższej ilustracji – jako premię, aby zarezerwować sobie prawo do zakupu Bitcoina po cenie 11 000 USD 25 września. Analogicznie, Adam zapłaciłby 2712,90 USD, aby nabyć swoją opcję sprzedaży z prawem do sprzedaży Bitcoina po cenie 11 000 USD w dniu 25 września.

Różnica w tych premiach jest reprezentatywna dla nastrojów rynkowych, gdzie kontrahent zgadzający się na zakup Bitcoina Adama uważa, że jest to bardziej ryzykowny zakład niż ten, który zgadza się sprzedać Robbiemu.

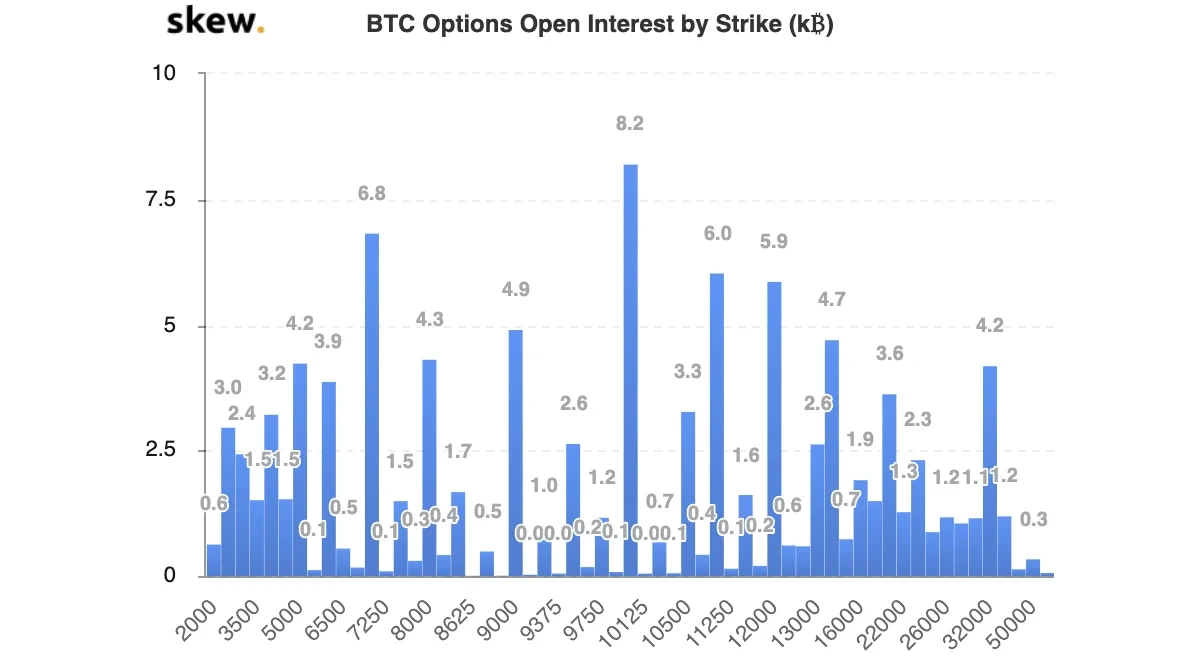

Otwarte zainteresowanie według ceny wykonania to kolejny zestaw danych, który może szybko przedstawić sytuację na rynku, jak pokazano na poniższym wykresie.

Ten wykres pokazuje wartość (w BTC) niewygasłych opcji (kupna i sprzedaży) po różnych cenach wykonania. Jak widać powyżej, większość uczestników rynku posiada kontrakty opcyjne po cenie wykonania 10 125 USD, a następnie 7250 USD i 11 250 USD. Patrząc na te dane, można wyróżnić trzy najpopularniejsze ceny wykonania jako dostępne ceny dla Bitcoina – i oczekiwane zakresy w najbliższej przyszłości.

Dlaczego ludzie kupują i sprzedają BTC za pośrednictwem kontraktów opcyjnych?

Kontrakty opcyjne, podobnie jak kontrakty terminowe, są również narzędziami do zarządzania ryzykiem, ale są nieco bardziej elastyczne, ponieważ nie towarzyszą im żadne zobowiązania dla kupujących.

Możemy ponownie wymienić górników Bitcoina jako potencjalnych beneficjentów tych kontraktów, ponieważ mogą oni nabywać opcje sprzedaży, aby zabezpieczyć określony kurs dla wydobywanych przez siebie BTC w przyszłości. Jednak w przeciwieństwie do kontraktów futures, w których górnicy byliby zobowiązani do sprzedaży swoich BTC niezależnie od ceny, w tym przypadku mogą zdecydować się nie sprzedawać, jeśli Bitcoin znacznie wzrośnie.

Spekulacja pozostaje kolejnym powodem korzystania z opcji, ponieważ pozwalają one zachowawczym uczestnikom rynku na ryzykowanie znacznie mniejszych kwot (premii) w porównaniu z kontraktami terminowymi.

Instrumenty pochodne i wiarygodność BTC

Instrumenty pochodne, takie jak kontrakty terminowe i opcje, przyczyniają się do kształtowania cen aktywów zasdaniczych – określania cen przez rynek – dając rynkowi narzędzia niezbędne do wyrażania nastrojów. Przykładowo, bez instrumentów pochodnych inwestorzy Bitcoina byli w znacznym stopniu ograniczeni do kupowania i utrzymywania samego aktywa, co doprowadziło do powstania bańki w 2017 roku, kiedy to ceny gwałtownie wzrosły do rekordowych poziomów.

Dopiero po uruchomieniu kontraktów terminowych na Bitcoina przez CME i Cboe, traderzy shortujący na rynku byli w stanie przebić bańkę.

O ile późniejszy krach i „zima kryptowalutowa” w 2018 r. mocno uderzyły w rynek, to jednocześnie przyczyniły się do dojrzewania i wzrostu, ponieważ ceny się ustabilizowały, pozwalając technologii i adopcji ponownie zająć centralne miejsce.

Tymczasem uruchomienie regulowanych instrumentów pochodnych, takich jak opcje Bitcoin przez Bakkt, pomogły legitymizować przestrzeń kryptowalutową i przyciągnąć inwestorów instytucjonalnych.

Ostatecznie, aby Bitcoin stał się powszechnie akceptowaną klasą aktywów, wielu twierdzi, że potrzebuje on przejrzystego rynku, który nie jest łatwy do manipulowania.

Osiągnięcie tego celu będzie wymagało napływu nowego kapitału, zwiększonej płynności, mniejszej zmienności, organicznego kształtowania cen i zaufania ze strony dużych inwestorów instytucjonalnych. Każdy wysokiej jakości produkt pochodny może potencjalnie przybliżyć Bitcoina do takiej legitymizacji.

OKX Insights przedstawia analizy rynkowe, szczegółowe funkcje i wyselekcjonowane wiadomości od specjalistów od kryptowalut.

Obserwuj OKX Insights na Twitterze i Telegramie.

© 2025 OKX. Niniejszy artykuł może być powielany lub rozpowszechniany w całości, lub jego fragmenty zawierające 100 słów, lub mniej, pod warunkiem że takie wykorzystanie jest niekomercyjne. Każda reprodukcja lub dystrybucja całego artykułu musi również zawierać wyraźne stwierdzenie: „Ten artykuł jest © 2025 OKX i jest używany za zgodą”. Dozwolone fragmenty muszą odnosić się do nazwy artykułu i zawierać przypis, na przykład „Nazwa artykułu, [nazwisko autora, jeśli dotyczy], © 2025 OKX”. Żadne prace pochodne ani inne sposoby wykorzystania tego artykułu nie są dozwolone.