保护性看跌期权策略详解

一、定义:

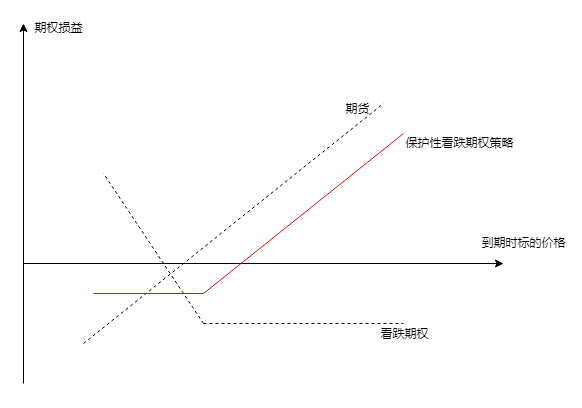

保护性看跌期权策略,是一种期权交易策略。顾名思义,这是一种带有风险对冲性质的交易策略。具体来看,该策略就是交易者买入1份标的资产的同时,也买入了1份该资产的看跌期权,这种操作旨在为买入的资产价格下跌提供保护。

二、策略详情:

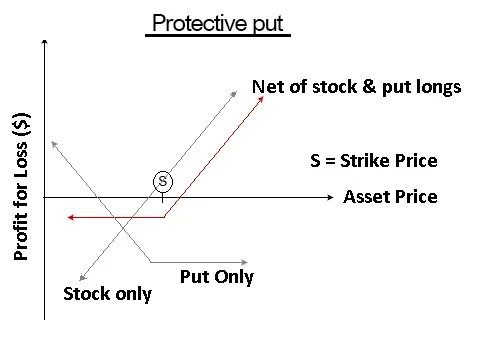

保护性看跌期权策略通常用于买方预期已买入的某种现货价格会上涨,但担心由于市场波动,价格反而可能下跌的情况。通过保护性看跌期权策略,现货将有一个损失上限,其损失上限所在价格与标的看跌期权的行权价相同。因此,该策略的买方面临无上限的利润和有限损失。

通常而言,买方会买入一份价平标的看跌期权来对冲现货的潜在损失。一份价平标的看跌期权通常和现货同时购入,它可以为买方提供全面的保护,直到期权到期。该看跌策略的最低价格,等于执行价减去买入该期权的成本。在使用期权保护现有或预期头寸时,如果持有现货的价格持续上涨,则该期权不会执行,这种更灵活的执行条件,使得期权比期货产品更适合保护同一资产的现货头寸。

总结来看,该策略的收益无限,风险有限,最大损失为执行价格-标的买入价格+权利金。同时,该策略的特点有:

1)锁定了最低净收入和最低净损益;

2)降低净损益预期,当股价上涨时,所获收益比单一投资某种标的资产获得的收益低;

3)组合净损益 = 到期日的组合净收入 – 初始投资

当标的资产价格<执行价格时:

组合净损益=执行价格-(标的资产初始买价+期权购买价格)

当标的资产价格>执行价格时:

组合净损益=标的资产售价-(标的资产初始买价+期权购买价格)

机构投资者也可以借助保护性看跌期权策略在标的资产价格下跌的情况下获得保护。

三、交易细节:

执行此策略需满足以下条件:

1)关于腿:

只能有两条腿,且腿1买卖方向 = 腿2买卖方向,必须均为买入,同时腿1标的 = 腿2标的,即保护性看跌期权策略只可以由一份现货和一份标的看跌期权构成

2)关于工具类型:

工具类型 = 看跌期权 / 现货

工具类型 ≠ 看涨期权 / 期权 / 永续合约 / 杠杆

3)关于面值:

看跌期权中基础货币的面值 = 现货面值,即看跌期权中基础货币的面值须与现货面值相同

4)关于净策略价格:

净策略价格 = 看跌期权行权费 + 买入时现货价格

5)关于保证金:

没有额外保证金要求

四、具体的交易示例:

假设现在执行保护性看跌期权策略,交易详情如下:

腿1(+1):买 BTCUSD-20221126-P-50,000

腿2(+1):买 BTCUSDT-S-50,000

腿1价格:20

净策略价格:50,000 + 20 = 50,020

那么就会出现以下两种情况:

情况1:到期时的价格等于或低于腿1行权价

BTC在看跌期权到期日价格 = 45,000

到期时,腿1处于价内;买方从腿1获取利润,但需支付腿2造成的损失:

(看跌期权到期时标的价格 – 买入时现货价格)+(看跌期权行权价 – 看跌期权到期时标的价格)- 看跌期权行权费

情况2:到期时价格大于腿1行权价

BTC在看跌期权到期日价格 = 55,000

到期时,腿1处于价外;买方从腿2获取利润,但需支付腿1造成的损失:

(看跌期权到期时标的价格 – 买入时现货价格)- 看跌期权行权费

© 2025 OKX。本文可以全文复制或分发,也可以使用本文 100 字或更少的摘录,前提是此类使用是非商业性的。整篇文章的任何复制或分发亦必须突出说明:“本文版权所有 © 2025 OKX,经许可使用。”允许的摘录必须引用文章名称并包含出处,例如“文章名称,[作者姓名 (如适用)],© 2025 OKX”。不允许对本文进行衍生作品或其他用途。