DAI

DAI koers

$1,0000

-$0,00010

(-0,01%)

Prijsverandering voor de afgelopen 24 uur

Wat vind je vandaag van DAI?

Deel je mening hier door een duim omhoog te geven als je je bullish voelt over een munt of een duim omlaag als je je bearish voelt.

Stem om resultaten te bekijken

Disclaimer

De sociale inhoud op deze pagina ("Inhoud"), inclusief maar niet beperkt tot tweets en statistieken die door LunarCrush worden verstrekt, is afkomstig van derden en wordt alleen voor informatieve doeleinden geleverd "zoals deze is". OKX geeft geen garantie voor de kwaliteit of nauwkeurigheid van de Inhoud en de Inhoud vertegenwoordigt niet de standpunten van OKX. Het is niet bedoeld om (i) beleggingsadvies of een beleggingsaanbeveling te geven; (ii) een aanbod of verzoek om digitale bezitting te kopen, verkopen of te bezitten; of (iii) financieel, boekhoudkundig, juridisch of fiscaal advies. Digitale bezittingen, waaronder stablecoins en NFT's, brengt een hoog risico met zich mee en kan sterk fluctueren. De prijs en prestaties van de digitale bezittingen zijn niet gegarandeerd en kunnen zonder voorafgaande kennisgeving worden gewijzigd.<br></br>OKX geeft geen beleggings- of vermogensadvies. Je moet zorgvuldig overwegen of het verhandelen of bezitten van digitale bezittingen voor jou geschikt is in het licht van je financiële toestand. Raadpleeg je juridische, fiscale of beleggingsadviseur als je vragen hebt over je specifieke situatie. Raadpleeg voor meer informatie onze <a href="/help/terms-of-service">Gebruiksvoorwaarden</a> en <a href="/help/risk-compliance-disclosure">Risicowaarschuwing</a>. Door gebruik te maken van de website van derden ('TPW'), ga je ermee akkoord dat elk gebruik van de TPW onderworpen is aan en beheerst wordt door de voorwaarden van de TPW. Tenzij uitdrukkelijk schriftelijk vermeld, zijn OKX en haar partners ("OKX") op geen enkele manier verbonden met de eigenaar van de exploitant van de TPW. Je gaat ermee akkoord dat OKX niet verantwoordelijk of aansprakelijk is voor verlies, schade en andere gevolgen die voortvloeien uit jouw gebruik van de TPW. Houd er rekening mee dat het gebruik van een TPW kan leiden tot verlies of vermindering van je bezittingen. Het product is mogelijk niet in alle rechtsgebieden beschikbaar.

DAI marktinformatie

Marktkapitalisatie

Marktkapitalisatie wordt berekend door het circulerende aanbod van een munt te vermenigvuldigen met de laatste prijs.

Marktkapitalisatie = Circulerend aanbod × Laatste prijs

Marktkapitalisatie = Circulerend aanbod × Laatste prijs

Circulerend aanbod

Totale bedrag van een munt dat openbaar beschikbaar is op de markt.

Positie marktkapitalisatie

De positie van een munt in termen van marktkapitalisatie.

Historisch hoogtepunt

Hoogste prijs die een munt heeft bereikt in zijn handelsgeschiedenis.

Historisch dieptepunt

Laagste prijs die een munt heeft bereikt in zijn handelsgeschiedenis.

Marktkapitalisatie

$3,64B

Circulerend aanbod

3.638.038.526 DAI

100,00% van

3.638.038.526 DAI

Positie marktkapitalisatie

29

Audits

Laatste audit: 1 mei 2021

24u hoog

$1,0016

24u laag

$0,99780

Historisch hoogtepunt

$8.976,00

-99,99% (-$8.975,00)

Laatste update: 2 aug 2019

Historisch dieptepunt

$0,0011000

+90.809,09% (+$0,99890)

Laatste update: 2 aug 2019

DAI Feed

De volgende inhoud is afkomstig van .

CoinDesk

DeFi-spaarprotocol Sky boekte in het eerste kwartaal een verlies van $5 miljoen nadat de rentebetalingen aan tokenhouders meer dan verdubbeld waren, volgens een rapport van Sky-medewerkers van Steakhouse Financial.

Het verlies is een sterke ommekeer ten opzichte van het voorgaande kwartaal, toen Sky, voorheen bekend als MakerDAO, een winst van $ 31 miljoen boekte. De reden voor de stijging van de rentebetalingen met 102% is de beslissing om het gebruik van de nieuwere Sky dollar stablecoin (USDS) van het protocol te stimuleren ten opzichte van de bestaande DAI.

"De Sky Savings Rate werd zeer hoog gehouden op 12,5% ten opzichte van de rest van de markt, wat leidde tot een enorme instroom", vertelde Rune Christensen, mede-oprichter van Sky, aan CoinDesk via Telegram. Toen Sky in februari begon met het verlagen van de rente tot 4,5%, bleven veel beleggers hangen, zei hij.

De situatie is een tweesnijdend zwaard voor het protocol, dat in 2017 tot de eerste cohort van gedecentraliseerde financiële apps behoorde die op Ethereum verscheen.

Sky werkt op dezelfde manier als een traditionele bank. Het moet aan anderen lenen tegen een tarief dat hoger is dan het zijn spaarders betaalt.

Het aanbieden van hogere tarieven op USDS zonder een overeenkomstige toename van de vraag naar de stablecoin schaadt echter de winstgevendheid van het protocol, vertelde PaperImperium, governance-liaison bij blockchain-onderzoeks- en ontwikkelingsbedrijf GFX Labs, aan CoinDesk via Telegram.

"USDS is een grote rem op de winst", zei hij. "DAI levert geld op. USDS, niet zo veel."

De push naar USDS maakt deel uit van Sky's zogenaamde Endgame-plan, een initiatief onder leiding van Christensen gericht op het transformeren van het protocol in een meer gedecentraliseerd en veerkrachtig systeem.

Geen nieuwe vraag?

Toen Sky in augustus een nieuwe naam kreeg van MakerDAO en USDS lanceerde als onderdeel van Endgame, was het plan dat de nieuwe stablecoin een andere groep gebruikers zou aanspreken dan DAI.

USDS is ontworpen om beter te voldoen aan regelgeving en financiële rapportagevereisten. Het was gericht op geavanceerde beleggers zoals hedgefondsen, family offices en andere instellingen die hun tenen in gedecentraliseerde financiering wilden dompelen.

Maar het is onduidelijk of USDS een aanzienlijk aantal nieuwe gebruikers heeft kunnen aantrekken.

Het rendement dat beleggers kunnen behalen op USDS in vergelijking met DAI is anders: USDS betaalt 4,5% uit, terwijl DAI 2,75% oplevert.

Veel beleggers ruilden hun DAI in voor USDS, wat betekent dat Sky meer moest uitbetalen aan mensen die voorheen graag een lager rendement of, in veel gevallen, helemaal geen rendement verdienden, aldus PaperImperium.

Om zeker te zijn, zei het rapport dat het gecombineerde aanbod van USDS en DAI sinds het begin van het kwartaal met 57% is toegenomen. Maar een groot deel van deze stijging is afkomstig van Ethena, het protocol voor synthetische dollars. Het heeft meer dan $450 miljoen in gestakete USDS gestapeld en geeft het rendement door aan degenen die zijn eigen stablecoin, USDe, inzetten.

In de afgelopen week heeft Ethena een deel van zijn reserves overgeschakeld van USDS naar USDtb – een stablecoin die wordt ondersteund door BlackRock's USD Institutional Digital Liquidity Fund, of BUIDL.

De verhuizing betekent dat er minder USDS in omloop is. Maar het kan Sky ook ten goede komen door het bedrag aan rente dat het protocol moet uitkeren te verlagen.

Lees verder: MakerDAO's Christensen hoopt op 'stevige beslissing' terwijl MKR-houders stemmen op Sky Brand

Origineel weergeven12,99K

0

Phyrex

De laatste tijd wordt er steeds meer gesproken over het onderwerp RWA en stablecoins, vooral na de Cirlce-impactnotering, steeds meer stablecoin-projectpartijen zijn van mening dat stablecoins op basis van Amerikaanse obligaties de meest stabiele en gegarandeerde vastrentende producten zijn, maar in feite zijn er nog steeds minder mensen die dit doen, zonder, aan de ene kant, hoewel het inkomen stabiel is, is slechts ongeveer 4% rendement misschien niet genoeg om de markt te subsidiëren.

Ten tweede is de markt voor stablecoins in termen van koopkracht voldoende verzadigd, USDT en USDC hebben het grootste marktaandeel gedeeld, en andere stablecoins, zelfs de oude DAI, bevinden zich aan de onderkant van de markt, om nog maar te zwijgen van de ondersteuning voor beurzen, FDUSD en TUSD zijn de beste voorbeelden.

Dus waarom zijn er nog steeds mensen die stablecoins gebruiken zonder betalings- en aankooplinks, vanwege het "rendement", sinds de stabilisatie in 2020 zijn stablecoins steeds minder gebruikt als betalingskanaal, en worden er meer gebruikt als ondersteuning van het protocol om inkomsten te verschaffen, en staking is het beste protocol.

In het begin was DAI in staat om blootstelling aan stablecoins te krijgen door ETH in te zetten als overcollateralized, maar naarmate de prijsvolatiliteit van ETH is toegenomen, is DAI getransformeerd van een stablecoin naar een "staking-platform". Daarom is het beter om rechtstreeks onderpand voor Amerikaanse obligaties te stellen, dat stabieler is en minder om je zorgen over te maken, hoewel het inkomen misschien wordt verminderd, maar de stabiliteit wordt verbeterd, de liquidatie wordt verminderd en ook de toepasbaarheid wordt verbeterd.

Er is echter nog steeds een grote hoeveelheid $BTC en $ETH vraag naar onderpand in de keten, en on-chain leningen zijn ook de beste manier om het recht van DeFi nu te bevestigen, dus door het uitlenen van BTC en ETH om gebruik te maken van de spothefboomwerking van de gebruiker, en Amerikaanse obligaties te gebruiken om risico's af te dekken, is dit een zeer standaard combinatie, liquiditeit via de leenmarkt, posities van liquiditeitsverschaffers en strategieën voor rendementsmaximalisatie blijven passieve strategieën overtreffen en maken volledig gebruik van activa.

De staking-pool van Resolve zal evolueren naar een gescheiden, rendementsgeoptimaliseerde cluster van activa die blue-chip DeFi-protocollen integreren. Maar ETH en BTC Er zijn tenslotte al veel protocollen op de markt, dus er is een meer "wilde" manier om te spelen, door altcoins en het onderpand en het afdekken van contracten toe te voegen aan de rendementspool om het rendement uit te breiden. Reresolve werkt door een afgedekte altcoin-kluis op te bouwen om synthetische USD-winsten uit deze omgevingen met hoge rentetarieven te behalen met behoud van risicobeheersing.

@ResolvLabs zo'n manier van spelen is, is Resolv een neutrale spread stablecoin-architectuur, de kern is $USR, een stablecoin gekoppeld aan de Amerikaanse dollar, inclusief neutrale Delta eeuwigdurende contracten, staking, lending en re-staking.

En het hanteert een schema met twee valuta's, waarbij $USR als een stabiele inkomenslaag, die kan worden beschouwd als een stablecoin die rechtstreeks door onderpand wordt gegenereerd, en $RLP is een stabiele munt die inkomsten verkrijgt door fluctuaties. Op dit moment werkt Resolv ook samen met Pandle om de staking en puntacquisitie van USR in Pandle te ondersteunen.

Origineel weergeven62,08K

54

Sjuul | AltCryptoGems heeft opnieuw gepost

RAILGUN - Private & Anonymous DeFi

🪙 RAILGUN Actieve Gouverneur Beloningen 🗳️

Staked $RAIL geeft toegang tot:

- Stemrecht

- Active Governor Rewards (AGR) multi-token yield programma dat elke 2 weken wordt uitbetaald in ETH, DAI en RAIL

Laten we eens kijken hoe u kunt beginnen met het verdienen van uw deel van de RAILGUN-protocolkosten 👇

Origineel weergeven14,72K

45

Yan Meng @ Solv Protocol | ERC-3525

@SolvProtocol

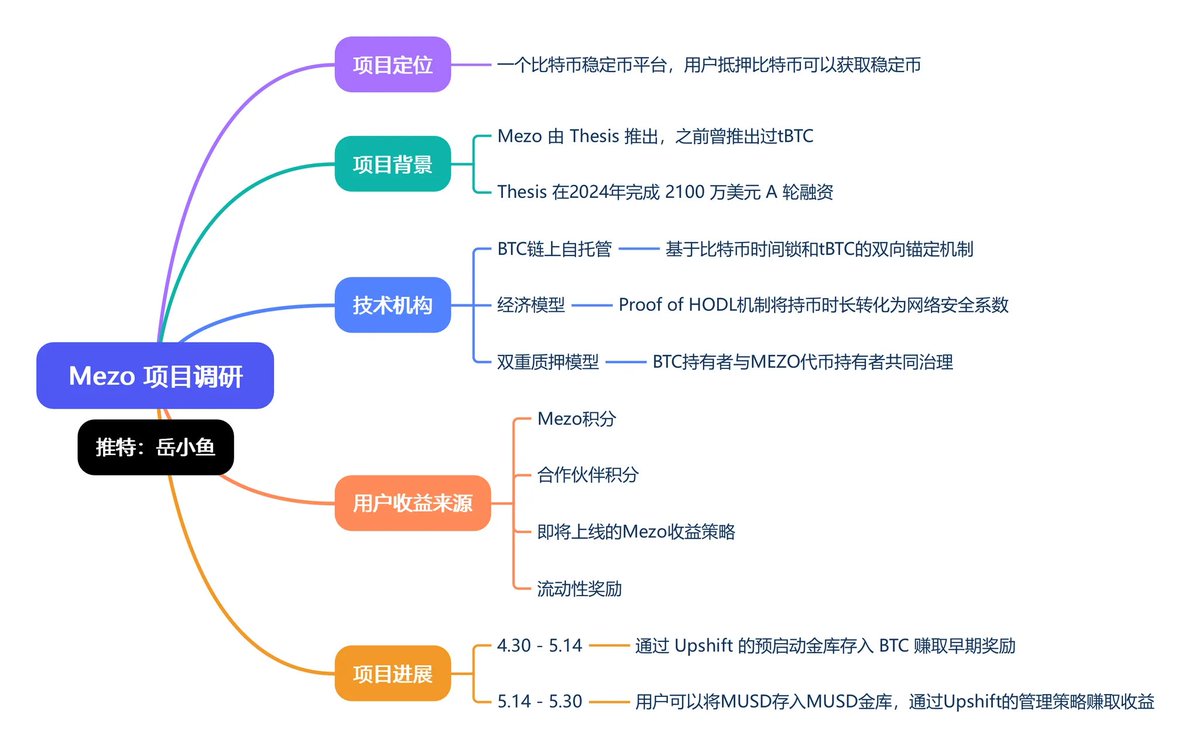

岳小鱼

Het Bitcoin-ecosysteem heeft een echt innovatieve en gebruiksvriendelijke stablecoin nodig! 》

Bitcoin moet nu deze belangrijke propositie oplossen: hoe maak je van Bitcoin een rentedragend bezit?

1. Stablecoins zijn de grootste variabele in het Bitcoin-ecosysteem!

De eerste is dat het de functionele positionering van Bitcoin kan hervormen:

De hoge volatiliteit van Bitcoin maakt het meer geschikt voor langdurig aanhouden in plaats van dagelijkse betalingen. Stablecoins worden gedekt door Bitcoin en zijn gekoppeld aan de Amerikaanse dollar, waardoor prijsstabiliteit wordt geboden en gebruikers BTC kunnen omzetten in activa die kunnen worden gebruikt voor betalingen, leningen of DeFi zonder ze te hoeven verkopen.

Stablecoins transformeren Bitcoin van een enkel activum naar een anker in het financiële ecosysteem.

De tweede is dat het gebruikersgedrag kan worden veranderd:

Bitcoin-houders houden zich meestal aan het HODL-concept en zijn terughoudend om BTC te verkopen voor liquiditeit. Stablecoins stellen gebruikers in staat om USD stablecoins te verkrijgen door BTC in te zetten om aan consumptie- of investeringsbehoeften te voldoen, terwijl het groeipotentieel van BTC op lange termijn behouden blijft.

Stablecoins stimuleren gebruikers om over te schakelen van "passief bezit" naar "actieve deelname", waardoor het gebruikersbestand van het Bitcoin-ecosysteem wordt uitgebreid.

Er is ook de mogelijkheid om het eco-economisch model uit te breiden:

DeFi-toepassingen in het Bitcoin-ecosysteem (zoals lenen, liquidity mining) worden beperkt door de volatiliteit van BTC. Stablecoins bieden een stabiel ruilmiddel en verbeteren de bruikbaarheid van Bitcoin-activa in DeFi.

Stablecoins kunnen het Bitcoin-ecosysteem transformeren van een "single asset-driven" naar een "gediversifieerd financieel ecosysteem", vergelijkbaar met de DeFi-boom die het Ethereum-ecosysteem heeft bereikt via DAI en USDC.

2. Wat zijn de Bitcoin ecologische dollar stablecoins waard om op te letten?

Veel projecten hebben al eerder pogingen ondernomen, maar de kernproblemen zijn het stabiliteits- en liquidatierisico dat wordt veroorzaakt door onderpand met een hoge volatiliteit, de ondoorzichtige beveiliging van cross-chain bridges, het gebrek aan duidelijkheid over de voordelen en governancemechanismen, en het gebrek aan ecosysteemintegratie en gebruikerspositionering.

Deze problemen beperken de grootschalige acceptatie van stablecoins in het Bitcoin-ecosysteem.

De MUSD van de nieuwe speler Mezo @MezoNetwork heeft de problemen van DAII overwonnen door middel van volwassen technologie, duidelijke positionering en goedkope strategie, en is een donker paard dat tot nu toe is gedood.

De drie kernvragen van de Bitcoin ecologische stablecoin zijn: Waar komen de inkomsten vandaan? Hoe houd je de waarde van stablecoins stabiel? Hoe garandeer je de veiligheid van Bitcoin?

Laten we eens kijken hoe Mezo het probleem oplost:

(1) Waar komen de inkomsten vandaan?

De inkomsten van Mezo zijn voornamelijk afkomstig van rente op leningen, liquidatieboetes, munt-/transactiekosten en de mogelijke appreciatie van het MATS-puntensysteem (airdrop-verwachtingen).

Lage rentetarieven en integrale prikkels trekken gebruikersgroei aan, terwijl verrekeningsboetes en transactiekosten zorgen voor een gestage inkomstenstroom in een zeer volatiele markt.

In de toekomst kan Mezo zijn inkomstenstromen verder diversifiëren door zijn tariefstructuur en governancemechanisme te optimaliseren.

(2) Hoe houd je de waarde van stablecoins stabiel?

MUSD is ontworpen om 1:1 te worden gekoppeld aan de Amerikaanse dollar en vertrouwt op een combinatie van overcollateralisatie, dynamische aanpassing en liquidatiemechanismen voor zijn waardestabiliteit, waarbij het leent van het DAI-model van MakerDAO, maar zich richt op Bitcoin-activa.

Het ontwerp met enkel onderpand past bij het Bitcoin-ecosysteem, maar moet omgaan met het risico van prijsschommelingen.

Mezo kan de stabiliteit verder verbeteren door orakels en liquidatiemechanismen te optimaliseren en MUSD-gebruiksscenario's uit te breiden.

(3) Hoe de veiligheid van Bitcoin te waarborgen?

De kernactiva van Mezo zijn door gebruikers gedeponeerde Bitcoin (inclusief BTC, tBTC, WBTC, enz.), en de beveiliging is afhankelijk van de robuustheid van slimme contracten, cross-chain bruggen en protocolbeheer.

De technische achtergrond van het proefschrift en de transparante bedrijfsvoering dragen eraan bij, maar cross-chain bruggen en orakels zijn nog steeds potentiële risicopunten.

Mezo kan de veiligheid verder versterken door middel van verzekeringsmechanismen en gemeenschapsbeheer.

3. Samenvattend

De stablecoin-markt in Amerikaanse dollars in het Bitcoin-ecosysteem wordt momenteel vertegenwoordigd door MUSD (Mezo), en andere stablecoins die expliciet worden gedekt door Bitcoin en gekoppeld zijn aan de Amerikaanse dollar zijn bijna onbestaande.

MUSD vult het gat in het Bitcoin-ecosysteem als een USD stablecoin en legt nauwkeurig de gedragsverschuiving van Bitcoin-houders vast van HODL naar financialisering in 2025.

Als MUSD doorbraken kan realiseren in betalingsscenario's (zoals grensoverschrijdende overmakingen) en beveiliging, zal het waarschijnlijk een "gedecentraliseerde bank" worden in het Bitcoin-ecosysteem en de verdere ontwikkeling van het Bitcoin-ecosysteem bevorderen.

We kunnen het in de gaten houden.

17,36K

1

DAI prijsprestatie in USD

De huidige koers van DAI is $1,0000. Gedurende de afgelopen 24 uur, DAI is met afgenomen tegen -0,01%. Het heeft momenteel een circulerend aanbod van 3.638.038.526 DAI en een maximaal aanbod van 3.638.038.526 DAI, waardoor het een volledig verwaterde marktkapitalisatie van $3,64B heeft. Op dit moment bezit de DAI-munt, de 29 positie in de marktkapitalisatie positie. De DAI/USD-prijs wordt in real time geüpdatet.

Vandaag

-$0,00010

-0,01%

7 dagen

-$0,00100

-0,10%

30 dagen

-$0,00060

-0,06%

3 maanden

-$0,00040

-0,04%

Populaire DAI-conversies

Laatste update: 14-05-2025, 22:10

| 1 DAI tot USD | $ 1,0000 |

| 1 DAI tot EUR | € 0,89150 |

| 1 DAI tot PHP | ₱ 55,8670 |

| 1 DAI tot IDR | Rp 16.550,81 |

| 1 DAI tot GBP | £ 0,75098 |

| 1 DAI tot CAD | $ 1,3958 |

| 1 DAI tot AED | AED 3,6731 |

| 1 DAI tot VND | ₫ 25.940,34 |

Over DAI (DAI)

De beoordeling is een algehele waardering die OKX verzamelt vanaf verschillende bronnen en is alleen bestemd voor intern gebruik. OKX geeft geen garantie wat betreft de kwaliteit of de nauwkeurigheid van een beoordeling. Deze is niet bedoeld als (i) beleggingsadvies of -aanbeveling, (ii) een aanbod voor of verzoek om digitale activa te kopen, te verkopen of aan te houden, of (iii) advies op het gebied van financiën, boekhouding of belastingen. Digitale activa, waaronder stablecoins en NFT's, brengen aanzienlijke risico’s met zich mee. Ze kunnen sterk fluctueren in waarde of zelfs waardeloos worden. De prijzen en bewegingen van digitale activa zijn onvoorspelbaar en kunnen zomaar veranderen. Je digitale activa zijn niet verzekerd tegen mogelijke verliezen. In het verleden behaalde resultaten bieden geen garantie voor de toekomst. OKX garandeert geen terugbetaling van de hoofdsom of rente. OKX geeft geen aanbevelingen voor investeringen of activa. Voordat je besluit om digitale activa te verhandelen of aan te houden, moet je zorgvuldig analyseren of jouw financiële situatie dit toelaat. Raadpleeg bij vragen hierover altijd een juridisch, fiscaal of beleggingsadviseur.

Verder lezen

- Officiële website

- Whitepaper

- Blokverkenner

Informatie over websites van derden

Informatie over websites van derden

Door de website van derden ('TPW') te gebruiken, aanvaard je dat elk gebruik van de TPW onderworpen is aan en geregeld wordt door de voorwaarden van de TPW. Tenzij uitdrukkelijk schriftelijk vermeld, zijn OKX en haar partners ('OKX') op geen enkele wijze verbonden met de eigenaar of exploitant van de TPW. Je stemt ermee in dat OKX niet verantwoordelijk of aansprakelijk is voor verlies, schade en andere gevolgen die voortvloeien uit je gebruik van de TPW. Houd er rekening mee dat het gebruik van een TPW kan leiden tot verlies of waardevermindering van je bezittingen.

DAI Veelgestelde vragen

Hoe veel is één DAI vandaag waard?

Momenteel is één DAI de waarde van $1,0000. Voor antwoorden en inzicht in de prijsactie van DAI ben je op de juiste plek. Ontdek de nieuwste DAI grafieken en handel verantwoord met OKX.

Wat is cryptocurrency?

Cryptocurrency's, zoals DAI, zijn digitale bezittingen die op een openbaar grootboek genaamd blockchains werken. Voor meer informatie over munten en tokens die op OKX worden aangeboden en hun verschillende kenmerken, inclusief live-prijzen en grafieken in real time.

Wanneer zijn cryptocurrency's uitgevonden?

Dankzij de financiële crisis van 2008 nam de belangstelling voor gedecentraliseerde financiën toe. Bitcoin bood een nieuwe oplossing door een veilige digitale bezitting te zijn op een gedecentraliseerd netwerk. Sindsdien zijn er ook veel andere tokens zoals DAI aangemaakt.

Zal de prijs van DAI vandaag stijgen?

Bekijk onze DAI Prijsvoorspellingspagina om toekomstige prijzen te voorspellen en je prijsdoelen te bepalen.

ESG-vermelding

ESG-regelgeving (Environmental, Social, and Governance) voor crypto-bezit is gericht op het aanpakken van hun milieu-impact (bijv. energie-intensieve mining), het bevorderen van transparantie en het waarborgen van ethische bestuurspraktijken om de crypto-industrie op één lijn te brengen met bredere duurzaamheids- en maatschappelijke doelen. Deze regels stimuleren de naleving van normen die risico's beperken en het vertrouwen in digitale bezitting bevorderen.

Details bezittingen

Naam

OKcoin Europe LTD

Identificatiecode relevante juridische entiteit

54930069NLWEIGLHXU42

Naam van het crypto-bezit

Dai Token

Consensusmechanisme

Dai Token is present on the following networks: binance_smart_chain, ethereum.

Binance Smart Chain (BSC) uses a hybrid consensus mechanism called Proof of Staked Authority (PoSA), which combines elements of Delegated Proof of Stake (DPoS) and Proof of Authority (PoA). This method ensures fast block times and low fees while maintaining a level of decentralization and security. Core Components 1. Validators (so-called “Cabinet Members”): Validators on BSC are responsible for producing new blocks, validating transactions, and maintaining the network’s security. To become a validator, an entity must stake a significant amount of BNB (Binance Coin). Validators are selected through staking and voting by token holders. There are 21 active validators at any given time, rotating to ensure decentralization and security. 2. Delegators: Token holders who do not wish to run validator nodes can delegate their BNB tokens to validators. This delegation helps validators increase their stake and improves their chances of being selected to produce blocks. Delegators earn a share of the rewards that validators receive, incentivizing broad participation in network security. 3. Candidates: Candidates are nodes that have staked the required amount of BNB and are in the pool waiting to become validators. They are essentially potential validators who are not currently active but can be elected to the validator set through community voting. Candidates play a crucial role in ensuring there is always a sufficient pool of nodes ready to take on validation tasks, thus maintaining network resilience and decentralization. Consensus Process 4. Validator Selection: Validators are chosen based on the amount of BNB staked and votes received from delegators. The more BNB staked and votes received, the higher the chance of being selected to validate transactions and produce new blocks. The selection process involves both the current validators and the pool of candidates, ensuring a dynamic and secure rotation of nodes. 5. Block Production: The selected validators take turns producing blocks in a PoA-like manner, ensuring that blocks are generated quickly and efficiently. Validators validate transactions, add them to new blocks, and broadcast these blocks to the network. 6. Transaction Finality: BSC achieves fast block times of around 3 seconds and quick transaction finality. This is achieved through the efficient PoSA mechanism that allows validators to rapidly reach consensus. Security and Economic Incentives 7. Staking: Validators are required to stake a substantial amount of BNB, which acts as collateral to ensure their honest behavior. This staked amount can be slashed if validators act maliciously. Staking incentivizes validators to act in the network's best interest to avoid losing their staked BNB. 8. Delegation and Rewards: Delegators earn rewards proportional to their stake in validators. This incentivizes them to choose reliable validators and participate in the network’s security. Validators and delegators share transaction fees as rewards, which provides continuous economic incentives to maintain network security and performance. 9. Transaction Fees: BSC employs low transaction fees, paid in BNB, making it cost-effective for users. These fees are collected by validators as part of their rewards, further incentivizing them to validate transactions accurately and efficiently.

The Ethereum network uses a Proof-of-Stake Consensus Mechanism to validate new transactions on the blockchain. Core Components 1. Validators: Validators are responsible for proposing and validating new blocks. To become a validator, a user must deposit (stake) 32 ETH into a smart contract. This stake acts as collateral and can be slashed if the validator behaves dishonestly. 2. Beacon Chain: The Beacon Chain is the backbone of Ethereum 2.0. It coordinates the network of validators and manages the consensus protocol. It is responsible for creating new blocks, organizing validators into committees, and implementing the finality of blocks. Consensus Process 1. Block Proposal: Validators are chosen randomly to propose new blocks. This selection is based on a weighted random function (WRF), where the weight is determined by the amount of ETH staked. 2. Attestation: Validators not proposing a block participate in attestation. They attest to the validity of the proposed block by voting for it. Attestations are then aggregated to form a single proof of the block’s validity. 3. Committees: Validators are organized into committees to streamline the validation process. Each committee is responsible for validating blocks within a specific shard or the Beacon Chain itself. This ensures decentralization and security, as a smaller group of validators can quickly reach consensus. 4. Finality: Ethereum 2.0 uses a mechanism called Casper FFG (Friendly Finality Gadget) to achieve finality. Finality means that a block and its transactions are considered irreversible and confirmed. Validators vote on the finality of blocks, and once a supermajority is reached, the block is finalized. 5. Incentives and Penalties: Validators earn rewards for participating in the network, including proposing blocks and attesting to their validity. Conversely, validators can be penalized (slashed) for malicious behavior, such as double-signing or being offline for extended periods. This ensures honest participation and network security.

Stimuleringsmechanismen en toepasselijke vergoedingen

Dai Token is present on the following networks: binance_smart_chain, ethereum.

Binance Smart Chain (BSC) uses the Proof of Staked Authority (PoSA) consensus mechanism to ensure network security and incentivize participation from validators and delegators. Incentive Mechanisms 1. Validators: Staking Rewards: Validators must stake a significant amount of BNB to participate in the consensus process. They earn rewards in the form of transaction fees and block rewards. Selection Process: Validators are selected based on the amount of BNB staked and the votes received from delegators. The more BNB staked and votes received, the higher the chances of being selected to validate transactions and produce new blocks. 2. Delegators: Delegated Staking: Token holders can delegate their BNB to validators. This delegation increases the validator's total stake and improves their chances of being selected to produce blocks. Shared Rewards: Delegators earn a portion of the rewards that validators receive. This incentivizes token holders to participate in the network’s security and decentralization by choosing reliable validators. 3. Candidates: Pool of Potential Validators: Candidates are nodes that have staked the required amount of BNB and are waiting to become active validators. They ensure that there is always a sufficient pool of nodes ready to take on validation tasks, maintaining network resilience. 4. Economic Security: Slashing: Validators can be penalized for malicious behavior or failure to perform their duties. Penalties include slashing a portion of their staked tokens, ensuring that validators act in the best interest of the network. Opportunity Cost: Staking requires validators and delegators to lock up their BNB tokens, providing an economic incentive to act honestly to avoid losing their staked assets. Fees on the Binance Smart Chain 5. Transaction Fees: Low Fees: BSC is known for its low transaction fees compared to other blockchain networks. These fees are paid in BNB and are essential for maintaining network operations and compensating validators. Dynamic Fee Structure: Transaction fees can vary based on network congestion and the complexity of the transactions. However, BSC ensures that fees remain significantly lower than those on the Ethereum mainnet. 6. Block Rewards: Incentivizing Validators: Validators earn block rewards in addition to transaction fees. These rewards are distributed to validators for their role in maintaining the network and processing transactions. 7. Cross-Chain Fees: Interoperability Costs: BSC supports cross-chain compatibility, allowing assets to be transferred between Binance Chain and Binance Smart Chain. These cross-chain operations incur minimal fees, facilitating seamless asset transfers and improving user experience. 8. Smart Contract Fees: Deployment and Execution Costs: Deploying and interacting with smart contracts on BSC involves paying fees based on the computational resources required. These fees are also paid in BNB and are designed to be cost-effective, encouraging developers to build on the BSC platform.

Ethereum, particularly after transitioning to Ethereum 2.0 (Eth2), employs a Proof-of-Stake (PoS) consensus mechanism to secure its network. The incentives for validators and the fee structures play crucial roles in maintaining the security and efficiency of the blockchain. Incentive Mechanisms 1. Staking Rewards: Validator Rewards: Validators are essential to the PoS mechanism. They are responsible for proposing and validating new blocks. To participate, they must stake a minimum of 32 ETH. In return, they earn rewards for their contributions, which are paid out in ETH. These rewards are a combination of newly minted ETH and transaction fees from the blocks they validate. Reward Rate: The reward rate for validators is dynamic and depends on the total amount of ETH staked in the network. The more ETH staked, the lower the individual reward rate, and vice versa. This is designed to balance the network's security and the incentive to participate. 2. Transaction Fees: Base Fee: After the implementation of Ethereum Improvement Proposal (EIP) 1559, the transaction fee model changed to include a base fee that is burned (i.e., removed from circulation). This base fee adjusts dynamically based on network demand, aiming to stabilize transaction fees and reduce volatility. Priority Fee (Tip): Users can also include a priority fee (tip) to incentivize validators to include their transactions more quickly. This fee goes directly to the validators, providing them with an additional incentive to process transactions efficiently. 3. Penalties for Malicious Behavior: Slashing: Validators face penalties (slashing) if they engage in malicious behavior, such as double-signing or validating incorrect information. Slashing results in the loss of a portion of their staked ETH, discouraging bad actors and ensuring that validators act in the network's best interest. Inactivity Penalties: Validators also face penalties for prolonged inactivity. This ensures that validators remain active and engaged in maintaining the network's security and operation. Fees Applicable on the Ethereum Blockchain 1. Gas Fees: Calculation: Gas fees are calculated based on the computational complexity of transactions and smart contract executions. Each operation on the Ethereum Virtual Machine (EVM) has an associated gas cost. Dynamic Adjustment: The base fee introduced by EIP-1559 dynamically adjusts according to network congestion. When demand for block space is high, the base fee increases, and when demand is low, it decreases. 2. Smart Contract Fees: Deployment and Interaction: Deploying a smart contract on Ethereum involves paying gas fees proportional to the contract's complexity and size. Interacting with deployed smart contracts (e.g., executing functions, transferring tokens) also incurs gas fees. Optimizations: Developers are incentivized to optimize their smart contracts to minimize gas usage, making transactions more cost-effective for users. 3. Asset Transfer Fees: Token Transfers: Transferring ERC-20 or other token standards involves gas fees. These fees vary based on the token's contract implementation and the current network demand.

Begin van de periode waarop de informatieverschaffing betrekking heeft

2024-04-20

Einde van de periode waarop de informatie betrekking heeft

2025-04-20

Energierapport

Energieverbruik

38501.82538 (kWh/a)

Energieverbruiksbronnen en -methodologieën

The energy consumption of this asset is aggregated across multiple components:

To determine the energy consumption of a token, the energy consumption of the network(s) binance_smart_chain, ethereum is calculated first. Based on the crypto asset's gas consumption per network, the share of the total consumption of the respective network that is assigned to this asset is defined. When calculating the energy consumption, we used - if available - the Functionally Fungible Group Digital Token Identifier (FFG DTI) to determine all implementations of the asset of question in scope and we update the mappings regulary, based on data of the Digital Token Identifier Foundation.

Socials